Piano nazionale Transizione 5.0

La globalizzazione, la competizione sui mercati internazionali ed europei e la crisi energetica e ambientale impongono una ridefinizione nei modelli produttivi nazionali, in primis dal punto di vista organizzativo, tecnologico e ambientale. Al fine di supportare le aziende nell’affrontare queste importanti sfide, la Commissione Europea ha varato un ambizioso piano di sviluppo e sostegno chiedendo a ogni Governo di tradurlo in misure concrete, che favoriscano la ripresa nei tre ambiti ritenuti prioritari: sviluppo digitale, transizione verde e inclusione sociale. Facciamo un po’ di sintesi e di chiarezza sulle molteplici opportunità a disposizione delle imprese.

-

Piano Nazionale di Ripresa e Resilienza (PNRR)

- Perché esiste un Piano Nazionale di Ripresa e Resilienza (PNRR)

- Cosa comprende il Piano Nazionale di Ripresa e Resilienza (PNRR) italiano

- Tre assi strategici condivisi a livello europeo

- Sette missioni: i pilastri del PNRR

- Le 16 componenti in cui si articola il PNRR

- Come funziona il Piano Nazionale di Ripresa e Resilienza (PNRR)

- RepowerEU Piano Nazionale di Ripresa e Resilienza (PNRR)

-

Le novità introdotte dalla Legge di Bilancio 2025 sul credito di imposta 5.0

- Il Piano Transizione 5.0: che cosa prevede

- Perché una Transizione 5.0 per l’Italia?

- Cosa è cambiato rispetto al Piano Nazionale Transizione 4.0?

- Le modifiche introdotte al Piano Transizione 4.0

- Credito d’imposta 5.0: i requisiti di accesso e il piano degli incentivi

- Credito di imposta 5.0: gli investimenti ammissibili

- Il periodo di effettuazione degli investimenti e la non cumulabilità con il Piano 4.0

- Le modalità di fruizione dell’agevolazione e gli adempimenti documentali necessari

- Nuova Sabatini e credito di imposta 5.0

- Nuova Sabatini Capitalizzazione

- ZES Unica Mezzogiorno

Piano Nazionale di Ripresa e Resilienza (PNRR)

Perché esiste un Piano Nazionale di Ripresa e Resilienza (PNRR)

Ogni sette anni l’Unione Europea (UE) lancia un quadro di investimenti comunemente definito Quadro Finanziario Pluriannuale (QFP), che tramite la pubblicazione di bandi pubblici emessi dalla Commissione Europea o dalle Autorità Nazionali e Regionali, consente agli stati membri di impiegare una parte dei fondi versati per contribuire al bilancio dell’Unione, a sostegno di progetti di sviluppo territoriale principalmente nella forma di contributi a fondo perduto.

Nel luglio 2020 l’UE ha affiancato al quadro settennale per il 2021-2027 uno strumento temporaneo chiamato “Next Generation EU” (NGEU), che mira a mitigare gli effetti economici e sociali causati dalla pandemia scoppiata pochi mesi prima.

Quadro finanziario pluriennale 2021-2027 e Next Generation EU: dotazioni totali per rubrica

| Quadro Finanziario Pluriannuale (QFP) | Next Generation EU (NGEU) | |

| Mercato unico, innovazione e agenda digitale | 149,5 miliardi di euro | 11,5 miliardi di euro |

| Coesione, resilienza e valori | 426,7 miliardi di euro | 776,5 miliardi di euro |

| Risorse naturali e ambiente | 401 miliardi di euro | 18,9 miliardi di euro |

| Migrazione e gestione delle frontiere | 25,7 miliardi di euro | – |

| Sicurezza e difesa | 14,9 miliardi di euro | – |

| Vicinato e resto del mondo | 110,6 miliardi di euro | – |

| Pubblica amministrazione europea | 82,5 miliardi di euro | – |

| TOTALE | 1.210,9 miliardi di euro | 806,9 miliardi di euro |

Fonte: Commissione Europea, https://ec.europa.eu/info/strategy/recovery-plan-europe_it, aprile 2022 – importi espressi in euro a prezzi correnti.

L’obiettivo del NGEU è quello di fornire risorse da impiegare tempestivamente per ridurre nel breve e medio termine i danni subiti dai paesi membri, canalizzando notevoli risorse verso quelli che hanno sofferto di una bassa crescita economica, elevata disoccupazione e forte contrazione causata dalla pandemia, come è avvenuto in Italia.

Nel lungo termine, lo strumento mira a stimolare gli stati membri a essere pronti per le sfide future secondo quelli che sono stati individuati come driver di crescita e fattori competitivi: digitalizzazione, sostenibilità e resilienza.

Il NGEU è un programma che prevede investimenti e riforme per:

- accelerare la transizione ecologica e digitale;

- migliorare la formazione delle lavoratrici e dei lavoratori e

- conseguire una maggiore equità di genere, territoriale e generazionale.

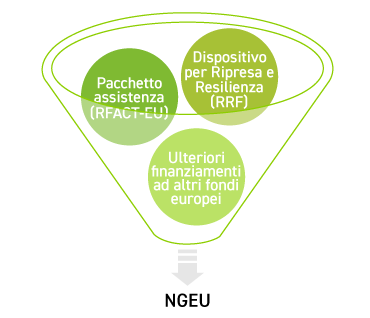

È composto da:

Il Dispositivo di Ripresa e Resilienza (RRF) mette a disposizione dei Paesi membri risorse per investimenti e riforme a fronte della presentazione e dell’approvazione di un programma di interventi pluriennale.

Il Dispositivo di Ripresa e Resilienza inoltre risulta fondamentale per l’attuazione del piano RepowerEU (di cui è la principale fonte di finanziamento), ovvero il programma promosso dalla Commissione Europea in risposta alle difficoltà del mercato energetico mondiale causate dal conflitto Russia – Ucraina.

A livello nazionale è stato quindi varato il Piano Nazionale per la Ripresa e Resilienza (PNRR), che oltre a prevedere l’allocazione delle risorse derivanti dal Next Generation EU come inizialmente stabilito, è stato revisionato con l’introduzione di un capitolo completamente dedicato al RepowerEU, in seguito al parere favorevole della Commissione Europea del 24 novembre 2023.

Cosa comprende il Piano Nazionale di Ripresa e Resilienza (PNRR) italiano

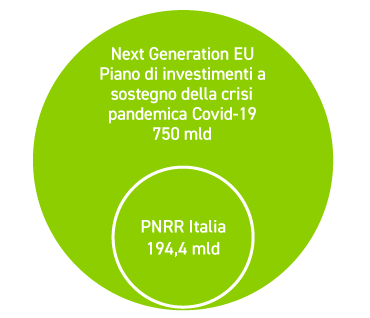

Approvato a luglio 2021 dal Consiglio dell’Unione Europea, e successivamente modificato con l’approvazione del Consiglio Europeo dell’8 dicembre 2023 il PNRR dell’Italia s’inserisce quindi nel quadro del NGEU e del RePowerEU:

In seguito alla recenti modifiche pertanto il nuovo PNRR ammonta a 194,4 miliardi di euro, rispetto alla dotazione iniziale di 191,5 miliardi, incremento dovuto all’integrazione a livello nazionale del RePowerEU.

Le prossime tappe del PNRR:

- impegni di spesa nel 2024 e 2025

- 30 giugno 2026 scadenza del PNRR.

| Per conoscere gli ultimi sviluppi relativi al PNRR, è stato creato un sito ufficiale intitolato “Recovery & Resilience Scoreboard”: https://ec.europa.eu/economy_finance/recovery-and-resilience-scoreboard/index.html?lang=it che riporta anche aggiornamenti in tempo reale sugli obiettivi e i principali risultati raggiunti, sia a livello europeo che per ciascun paese. Ad esempio, si trova una sintesi dello stato di avanzamento per l’Italia: https://ec.europa.eu/economy_finance/recovery-and-resilience-scoreboard/country_overview.html?lang=it |

In sintesi, i numeri del PNRR aggiornato sono:

| È possibile scaricare il PNRR aggiornato qui https://italiadomani.gov.it/content/dam/sogei-ng/documenti/PNRR%20Aggiornato.pdf Il sito ufficiale del PNRR italiano è Italia Domani: https://italiadomani.gov.it/it/home.html |

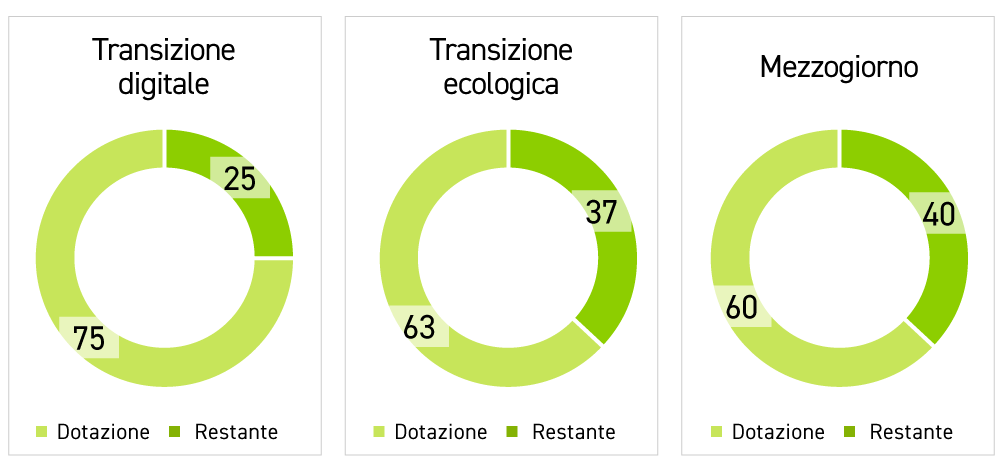

Tre assi strategici condivisi a livello europeo

Asse 1: Digitalizzazione e innovazione di processi, prodotti e servizi

COME? Promuovendo gli investimenti in tecnologie, infrastrutture e processi digitali.

SCOPO: migliorare la competitività italiana ed europea; favorire l’emergere di strategie di diversificazione della produzione; migliorare l’adattabilità ai cambiamenti dei mercati.

Asse 2: Transizione ecologica

COME? Intervenire per ridurre le emissioni inquinanti, prevenire e contrastare il dissesto del territorio, minimizzare l’impatto delle attività produttive sull’ambiente.

SCOPO: migliorare la qualità della vita e la sicurezza ambientale e lasciare un Paese più verde e un’economia più sostenibile alle generazioni future.

Asse 3: Inclusione sociale

COME? Garantire una piena inclusione attraverso 3 priorità: parità di genere, i giovani e il superamento dei divari territoriali.

SCOPO: migliorare la coesione territoriale, aiutare la crescita dell’economia e superare diseguaglianze profonde spesso accentuate dalla pandemia.

ALLOCAZIONE DELLE RISORSE RRF AD ASSI STRATEGICI (PERCENTUALE SU TOTALE RRF)

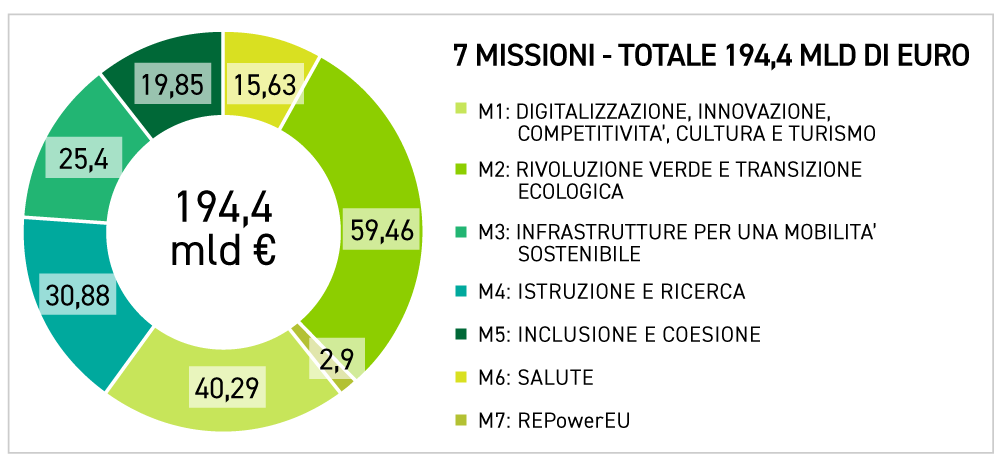

Sette missioni: i pilastri del PNRR

Il Dispositivo di Ripresa e Resilienza Europeo (RRF) presenta le sette grandi aree di intervento sui quali ciascun PNRR nazionale si deve focalizzare:

Anche il PNRR italiano ne riprende la struttura, declinando le 7 missioni e le risorse come segue:

Le 16 componenti in cui si articola il PNRR

Il PNRR si articola in 16 componenti, raggruppabili nelle 7 missioni.

Ciascuna componente:

- comprende riforme e priorità di investimento

- è riferibile a un determinato settore o area di intervento (cioè attività e temi correlati)

- mira ad affrontare sfide specifiche

- raggruppa un pacchetto coerente di misure tra loro complementari.

Come funziona il Piano Nazionale di Ripresa e Resilienza (PNRR)

Con 66 riforme (sette in più rispetto al piano originario) e 150 investimenti, il PNRR diventa il programma quadro per un’ampia gamma di misure nuove e già esistenti, che concorrono al raggiungimento di obiettivi e indicatori e avendo come orizzonte temporale il 30 giugno 2026.

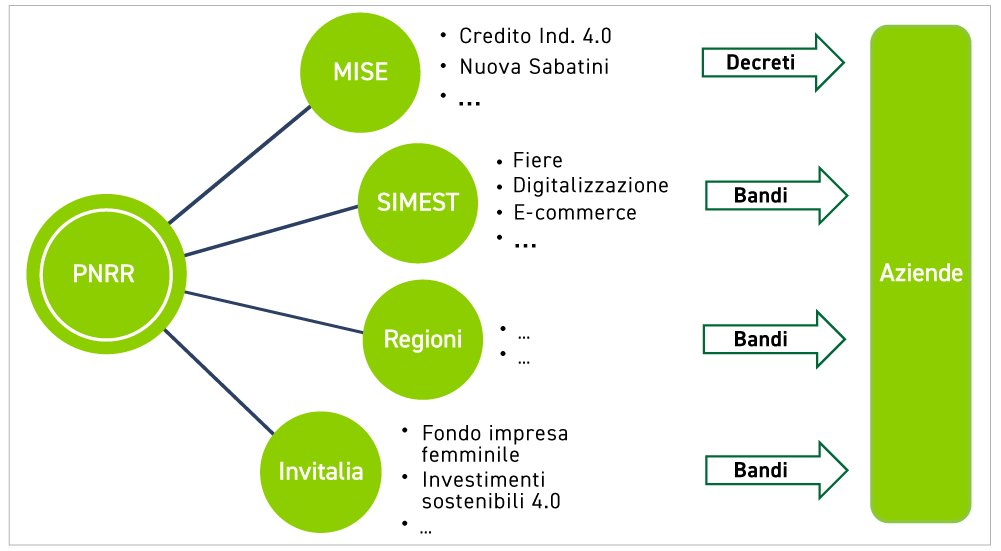

Ciascuna misura viene quindi declinata in investimenti e riforme affidate alla gestione delle Autorità Nazionali e Regionali preposte, queste hanno il compito di emettere misure operative e bandi per l’erogazione dei fondi previsti. Già dal 2021 sono stati impiegati fondi a sostegno delle aziende per la digitalizzazione, l’internazionalizzazione, la sostenibilità e veicolati da diversi soggetti tra i quali il Ministero dello Sviluppo Economico, la Società Italiana per le Imprese all’Estero (SIMEST), l’Agenzia nazionale per l’attrazione degli investimenti e lo sviluppo d’impresa SpA (Invitalia), le Regioni ecc.

150 investimenti

66 riforme

Il piano comprende anche un ambizioso progetto di riforme, che riguardano:

- la pubblica amministrazione

- la giustizia

- la semplificazione e razionalizzazione della legislazione

- la promozione e tutela della concorrenza.

Le riforme declinate nel PNRR italiano sono di 3 tipologie:

- riforme orizzontali, che consistono in innovazioni strutturali dell’ordinamento e d’interesse trasversale a tutte le missioni del piano → riguardano PA e Giustizia

- riforme abilitanti, che concorrono a garantire l’attuazione del piano, rimuovendo gli ostacoli amministrativi, regolatori e procedurali del piano → riguardano Semplificazione e Concorrenza

- riforme settoriali (contenute all’interno di singole missioni), che consistono in innovazioni normative relative a specifici ambiti di intervento o attività economiche.

| LE ROADMAP del PNRR Esistono delle vere e proprie Roadmap per tracciare (e monitorare) ogni percorso che porta al raggiungimento degli obiettivi fissati dal PNRR, ad esempio: – per gli enti locali: https://www.nextgeneration-eu.it/roadmap/ – da parte del MITE (Ministero della Transizione Ecologica): https://www.mite.gov.it/pagina/pnrr-roadmap |

RepowerEU Piano Nazionale di Ripresa e Resilienza (PNRR)

Il Piano RepowerEU, presentato dalla Commissione Europea nel mese di maggio 2022, si è posto l’obiettivo di ridurre la dipendenza dell’Unione Europea dai combustibili fossili, favorendo la transizione verso un sistema energetico più resiliente, basato sull’utilizzo delle fonti di energia rinnovabile.

Il Piano è finanziato principalmente dal Dispositivo per la Ripresa e la Resilienza (RRF), che rappresenta a sua volta il pilastro principale di risorse sotto forma di prestiti e sovvenzioni che ha dato vita al Fondo Next Generation EU, e si pone l’obiettivo di:

- risparmiare energia

- diversificare gli approvvigionamenti, riducendo la dipendenza dal mercato russo in particolare

- sostituire rapidamente i combustibili fossili, accelerando la transizione Europea all’energia pulita.

L’obiettivo dell’UE è quindi quello di sostenere e incentivare gli investimenti nelle energie rinnovabili, riducendo allo stesso tempo il consumo di energia. Il fine è quello di ridurre di almeno il 55% le emissioni di gas a effetto serra entro il 2030 e di raggiungere la neutralità climatica entro il 2050, secondo quanto disposto dal Green Deal Europeo.

A livello nazionale, l’attuazione del Piano RepowerEU si è tradotta in una modifica del Piano Nazionale di Ripresa e Resilienza (PNRR), con l’introduzione della Missione 7, intitolata appunto REPowerEU, che si pone l’obiettivo, attraverso 5 riforme e 17 investimenti, di sostenere la transizione energetica del Paese.

Le novità introdotte dalla Legge di Bilancio 2025 sul credito di imposta 5.0

La Legge di Bilancio 2025 (Legge n. 207 del 30 dicembre 2024) ha introdotto una serie di modifiche relative all’implementazione del Piano Transizione 5.0 con l’obiettivo di facilitare l’accesso e di massimizzare i benefici per le imprese.

La principale modifica introdotta dall’articolo 1 comma 427 lettera c) della Legge di Bilancio riguarda le imprese che effettueranno Progetti di Innovazione di importi superiori a 2,5 milioni di euro, permettendo loro di usufruire delle aliquote del credito di imposta del 35% – 40% – 45% inizialmente previste solo per i progetti inferiori a quella cifra. Questo cambiamento aumenta così l’attrattività dell’incentivo anche per quei progetti di importo rilevante, ovvero fino a 10 milioni di euro.

Un’ulteriore semplificazione, secondo quanto disposto dalla lettera h) comma 427 dell’articolo 1, riguarda la possibilità di cumulare il credito di imposta 5.0 con altri incentivi a valere su Fondi dell’UE, a differenza di quanto stabilito inizialmente che prevedeva la cumulabilità del credito di imposta 5.0 solamente con altre agevolazioni finanziate con Risorse Nazionali.

La legge di Bilancio 2025 al punto 4) della lettera h) del comma 427 dell’articolo 1 riformula tale postulato prevedendo la possibilità di cumulare il credito di imposta 5.0 anche con ulteriori agevolazioni previste nell’ambito dei Programmi Europei, a condizione che il sostegno non copra le medesime quote di costo dei singoli investimenti del Progetto di Innovazione e sempre nel rispetto del principio del doppio finanziamento sancito dall’articolo 9 del Regolamento UE 2021/241.

Su tale questione, ai fini della corretta applicazione del principio del doppio finanziamento secondo quanto disposto anche dalla Circolare del MEF n.33 del 31/12/2021 ci si aspettano ulteriori chiarimenti, ma molto probabilmente l’approccio da adottare sarà quello più prudenziale che richiederà di nettizzare la base di calcolo del credito di imposta 5.0 (ovvero l’importo del Progetto di Innovazione) da eventuali altri incentivi ottenuti a valere su Fondi UE, e viceversa.

Inoltre è prevista la possibilità di cumulo del credito di imposta 5.0 con il credito di imposta per gli investimenti nella ZES unica, a differenza di quanto indicato inizialmente.

Per quanto concerne gli investimenti “trainati” in impianti che permettono l’utilizzo di energia da fonti rinnovabili, per gli impianti fotovoltaici con i moduli di cui alle lettere a) b) c) di cui al comma 1 dell’articolo 12 del D.L. n.181/2023 la lettera b) del comma 427 di cui all’articolo 1 prevede la possibilità di maggiorare la base di calcolo del credito di imposta relativamente all’importo dei suddetti impianti (il cui importo sarà parte del progetto di innovazione) rispettivamente per il 130% per gli impianti che utilizzano moduli di tipo a), per il 140% per i moduli di tipo b) e per il 150% per gli impianti che utilizzano i moduli del tipo c).

Procedendo nella disamina delle novità introdotte dalla Legge di Bilancio 2025, una novità importante riguarda il calcolo del risparmio energetico conseguibile alternativamente considerando l’intero stabilimento oppure il processo produttivo interessato dall’investimento. L’ articolo 1 comma 427 lettera g), introduce un’importante semplificazione nel caso in cui l’investimento in un bene dell’Allegato A alla Legge n.232/2016 (bene materiale 4.0 – investimento trainante) sia effettuato in sostituzione di un altro bene materiale avente caratteristiche analoghe e interamente ammortizzato da almeno ventiquattro mesi dalla data di presentazione della richiesta di prenotazione del credito. In tal caso, verificando comunque quanto previsto dalla normativa di settore o dalla prassi (e fermo restando la necessità di redigere la diagnosi energetica), per tali investimenti sarà considerato automaticamente un miglioramento dell’efficienza energetica almeno pari al 3% (se si considera la struttura produttiva) oppure pari al 5% (se si considera il processo produttivo interessato), che consentirà di godere di un’aliquota del credito pari al 35%.

Per quanto concerne le società di locazione operativa, la lettera f) del comma 427 dell’Articolo 1 recita che il risparmio energetico può essere conseguito sia considerando il processo produttivo o la struttura del noleggiante, oppure in alternativa prendendo in considerazione il processo produttivo o la struttura del locatario.

Infine, la riduzione dei consumi energetici si considera in ogni caso conseguita nei Progetti di Innovazione realizzati tramite una Esco in presenza di un Energy Performance Contract (contratto di EPC) nel quale sia espressamente previsto l’impegno a conseguire una riduzione dei consumi energetici della struttura produttiva almeno pari al 3%, o in alternativa, se si considerano i processi interessati, almeno pari al 5%.

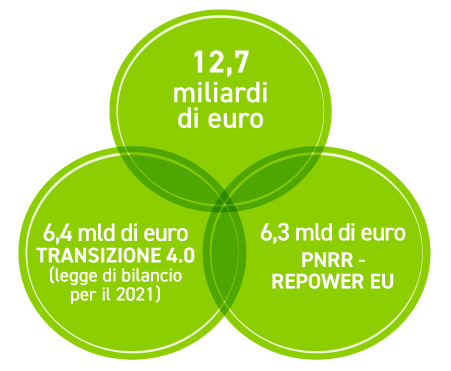

Il Piano Transizione 5.0: che cosa prevede

Il Piano Transizione 5.0, disciplinato dall’articolo 38 del D.L. n. 19 pubblicato in Gazzetta Ufficiale in data 3 febbraio 2024, è la diretta espressione a livello operativo di quanto normato a livello Europeo dal Piano RePowerEU, e a livello nazionale dalla Missione 7 del PNRR (Investimento n.15). Definisce infatti le tipologie di investimento agevolabili, la natura dell’agevolazione e la sua entità, che sarà direttamente correlata all’importo dell’investimento e agli obiettivi raggiunti in termini di efficientamento energetico.

Il Piano Transizione 5.0 prevede un articolato scheletro di agevolazioni, dove l’investimento trainante sarà caratterizzato dall’acquisto di beni materiali o immateriali classificabili come 4.0, ovvero ricompresi negli Allegati A e B annessi alla Legge 232 del 2016 (e definiti come progetti di innovazione dal comma 2 dell’articolo 38 del D.L. 19/2024), i quali, oltre alla capacità di apportare un upgrade del livello di digitalizzazione dell’impresa, siano in grado anche di permettere una riduzione dei consumi energetici.

Unitamente ai progetti di innovazione, saranno poi agevolabili, quali investimenti trainati, gli investimenti in beni materiali strumentali nuovi finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo (escluse le biomasse), e le spese per la formazione del personale finalizzata all’acquisizione o al consolidamento delle competenze digitali ed energetiche. Questo con lo scopo di favorire lo sviluppo all’interno dell’impresa di un doppio processo di digitalizzazione e di sostenibilità (efficientamento energetico) e arrivare così all’obiettivo di avere un’impresa smart and energy efficient.

Per quanto concerne invece l’entità dell’agevolazione, ovvero l’aliquota del credito di imposta 5.0, il D.L. 19 prevede un meccanismo direttamente proporzionale al risparmio energetico conseguito, che sarà dettagliatamente illustrato nei prossimi capitoli.

Perché una Transizione 5.0 per l’Italia?

Visto il successo del Piano Nazionale Industria 4.0, il Governo ha proposto questo nuovo Piano Transizione 5.0 con l’obiettivo di incentivare ulteriormente gli investimenti in beni tecnologicamente avanzati strumentali all’attività d’impresa, ponendosi quindi il duplice obiettivo di una transizione sia digitale che ecologica, con particolare attenzione al tema dell’approvvigionamento energetico da fonti rinnovabili e alla riduzione dei consumi.

Il focus sul tema della digitalizzazione, e in particolare delle Tecnologie Abilitanti introdotte dal Piano Nazionale Industria 4.0, è contenuto anche nella Transizione 5.0, dove l’investimento in un bene 4.0 rappresenta il primo step per poter fruire dell’agevolazione del credito d’imposta.

L’agevolazione poi si pone come obiettivo quello di fornire un’ulteriore spinta al processo di efficientamento energetico delle imprese del nostro Paese, considerando che dal 2021 il ritmo degli investimenti energy efficient è aumentato notevolmente, testimoniando da parte delle imprese una certa consapevolezza e sensibilità al tema della transizione energetica, e la volontà di raggiungere entro il 2030 gli obiettivi prefissati dall’Unione Europea in tema di risparmio di energia.

Cosa è cambiato rispetto al Piano Nazionale Transizione 4.0?

La Transizione 5.0 presenta, per alcuni aspetti, dei punti di raccordo con il Piano Nazionale Transizione 4.0, in particolare per quanto riguarda la tipologia di investimenti agevolabili.

L’investimento trainante per usufruire del credito di imposta 5.0 è rappresentato di fatto dall’acquisto, o acquisizione nel caso di leasing finanziario, di un bene (materiale o immateriale) 4.0, a cui si aggiunge il rispetto di determinati requisiti in termini di efficientamento energetico. Saranno pertanto agevolabili gli stessi investimenti che potevano rientrare nel Piano Nazionale Transizione 4.0, che oltre al rispetto dei requisiti per essere definiti 4.0, con particolare attenzione al tema dell’interconnessione al sistema informativo e gestionale aziendale, saranno in grado di far ottenere all’impresa un beneficio in termini risparmio energetico, sia in riferimento all’intero stabilimento produttivo, che a livello di processo target (imballaggio, tornitura, fresatura), oltre ad un aumento del grado di digitalizzazione dei processi.

Si può quindi notare come la Transizione 5.0 poggi le sue fondamenta sul Piano Nazionale Industria 4.0, anche se, come verrà spiegato dettagliatamente nei paragrafi successivi, vi saranno importanti differenze sia per quanto riguarda il calcolo dell’agevolazione, ovvero il credito di imposta, che per il suo utilizzo.

Le modifiche introdotte al Piano Transizione 4.0

Un breve inciso, al fine di permettere alle imprese di potersi orientare correttamente nel vasto panorama dei crediti di imposta 4.0 o 5.0 (per i quali è necessario optare alternativamente non essendo cumulabili), deve essere fatto anche per quanto concerne le modifiche introdotte al Piano Transizione 4.0 dalla legge di Bilancio 2025 (commi 445-448 dell’articolo 1), che ha introdotto importanti novità: con l’introduzione di un tetto di spesa massimo pari a 2,2 miliardi di euro (per i beni materiali) si è ristretta di fatto la possibilità di fruire dell’incentivo fino al 31.12.2025 o, alternativamente, fino al 30.06.2026 per gli investimenti “prenotati” entro il 31.12.2025 tramite sottoscrizione della conferma d’ordine e versamento dell’acconto di importo almeno pari al 20% dell’importo dell’investimento.

Nel meccanismo di applicazione del tetto di spesa sopra menzionato rientreranno quindi gli investimenti in beni materiali 4.0 effettuati dal 01.01.2025 al 31.12.2025, ovvero entro il 30.06.2026, a condizione che entro il 31.12.2025 l’ordine risulti accettato dal venditore e che sia avvenuto il pagamento di acconti almeno pari al 20% del costo di acquisizione, o alternativamente gli investimenti avviati nel 2024 che non si possano considerare “prenotati” entro il 31.12.2024.

Per quanto concerne i beni immateriali di cui all’Allegato B della Legge n.232/2016, la Legge di Bilancio 2025 al comma 445 dell’articolo 1 ha previsto l’abrogazione dell’art. 1, c 1058-ter L. 178/2020, che prevedeva un credito d’imposta del 10% alle imprese che effettuano investimenti aventi ad oggetto beni compresi nell’allegato B alla L. 232/2016 fino al 31.12.2025, ovvero entro il 30.06.2026, a condizione che entro la data del 31.12.2025 il relativo ordine risultasse accettato dal venditore con il versamento di acconti in misura almeno pari al 20% del costo di acquisizione.

In merito agli investimenti in beni materiali avviati a partire dal 2025, il Decreto Direttoriale del 15 maggio 2025 modificato successivamente dal D.D. 16 giugno 2025, disciplina l’iter comunicativo da seguire partendo dalla prenotazione del credito di imposta, fino alla comunicazione del completamento dell’investimento, necessaria per poter fruire del credito di imposta in compensazione.

Il Decreto prevede in particolare tre comunicazioni obbligatorie, che dovranno essere inviate telematicamente tramite il portale del Gestore dei Servizi Energetici (GSE):

- comunicazione preventiva: deve essere trasmessa entro e non oltre il 31.01.2026 riportando il valore complessivo degli investimenti che si intendono effettuare e del relativo credito di imposta che si intende prenotare (utilizzando il modello previsto dall’allegato 1 di cui al D.D. 16 giugno 2025), rilevando ai fini della prenotazione del credito l’ordine cronologico di invio della comunicazione.

- conferma dell’acconto: deve essere trasmessa entro 30 giorni dalla comunicazione preventiva, o alternativamente qualora la conferma di prenotazione del credito sia successiva alla data di invio della comunicazione entro 30 giorni dalla data di protocollazione (ovvero di conferma di disponibilità delle risorse e della prenotazione del credito), riportando indicazione della data di pagamento e dell’importo dell’acconto, che deve essere almeno pari al 20% dell’importo dell’investimento; qualora siano presenti più acconti dovrà essere riportato il riferimento dell’ultimo acconto necessario per il raggiungimento del 20% dell’investimento.

- comunicazione di completamento: deve essere trasmessa entro il 31.01.2026 per gli investimenti completati entro il 31.12.2025, o alternativamente entro il 31.07.2026 per gli investimenti completati entro il 30.06.2026 (sempre utilizzando il modello previsto dall’allegato 1 di cui al D.D. 16 giugno 2025).

Per le imprese i cui investimenti rientrano nel novero della Legge di Bilancio 2025, per i quali però sono stati utilizzati i modelli di comunicazione previsti dal D.D. 24 aprile 2024 per le comunicazioni precedenti la data di pubblicazione del D.D. 15.05.2025 riportante il nuovo modello da utilizzare, rileverà l’ordine cronologico di invio della precedente comunicazione (modello D.D. 24.04.2024), purché entro 30 giorni dalla data di entrata in vigore del D.D. 15.05.2025 trasmettano il modello secondo il nuovo iter normativo.

Il credito di imposta prenotato in sede di invio della Comunicazione Preventiva rappresenta l’importo massimo del credito fruibile in compensazione, mentre il valore del credito effettivamente fruibile sarà il minore tra i crediti comunicati nelle diverse comunicazioni previste dalla procedura sopra riportata.

Per quanto concerne le tempistiche relative all’utilizzo in compensazione della prima quota il comma 8 dell’Articolo 2 del D.D. 15.05.2025 specifica che il Mimit trasmetterà all’Agenzia Entrate entro il quinto giorno lavorativo di ciascun mese l’elenco delle imprese ammesse a fruire del credito di imposta nel mese precedente con l’ammontare del relativo credito. Il credito di imposta sarà utilizzabile in compensazione a partire dal giorno dieci del mese successivo a quello di trasmissione dei dati dal Mimit all’Agenzia Entrate.

Al raggiungimento del tetto di spesa prestabilito, il Ministero delle Imprese provvederà a pubblicare apposita comunicazione comunicando l’esaurimento delle risorse.

Restano comunque in vigore i precedenti obblighi comunicativi introdotti dall’articolo 6 del D.L. 39/2024 convertito nella Legge 67/2024, mantenendo l’obbligo di effettuare una serie di comunicazioni secondo quanto disposto dal D.D. del 24 Aprile 2024 (preventive e di completamento), che dovranno essere effettuate per gli investimenti che non rientrano nel tetto massimo di spesa pari a 2,2 miliardi introdotto dalla Legge di Bilancio 2025.

In particolare, gli obblighi comunicativi secondo le modalità stabilite dal D.D. 24 Aprile 2024 riguarderanno le seguenti casistiche:

- Investimenti effettuati a partire dal 30 marzo 2024 per i quali dovrà essere effettuata una comunicazione sia preventiva che consuntiva.

- Investimenti effettuati a partire dal 01.01.2023 al 29.03.2024 per i quali sarà necessario procedere solamente con la comunicazione di completamento.

- Investimenti per i quali al 31.12.2024 risulti verificata l’accettazione dell’ordine da parte del venditore e relativo pagamento di un acconto di importo almeno pari al 20% del costo di acquisizione (comma 2 Articolo 1 D.D. 15 Maggio 2025) dovrà essere effettuata una comunicazione sia preventiva che consuntiva.

L’articolo 6 al comma 3 del D.L. 39/2024, facendo riferimento solo ai beni strumentali di cui ai commi da 1057-bis a 1058-ter dell’articolo 1 della Legge n.178/2020, esclude di fatto il comma 1057 stabilendo che non saranno oggetto di tali obblighi comunicativi gli investimenti “prenotati” entro il 31.12.2022 tramite sottoscrizione della conferma d’ordine (ordine accettato dal venditore) e versamento dell’acconto di importo almeno pari al 20%.

Credito d’imposta 5.0: i requisiti di accesso e il piano degli incentivi

I requisiti di accesso al credito di imposta 5.0, disciplinati dai commi 2, 3 e 6 dell’articolo 38 del D.L. 19/2024, ricalcano quasi totalmente quanto disciplinato dai commi 1051-1052 dell’articolo 1 della Legge n.178/2020 in merito al credito di imposta 4.0.

In particolare, le imprese che nell’arco del biennio 2024-2025 effettueranno investimenti 5.0 dovranno rispettare determinati requisiti, considerando il fatto che non essendo qualificabile come aiuto di Stato, il credito d’imposta 5.0 sarà potenzialmente fruibile da tutte le imprese residenti nel territorio dello Stato, indipendentemente dalla natura giuridica, dal settore di appartenenza e dalla dimensione aziendale. Nello specifico, le imprese dovranno:

- non essere in stato di liquidazione, fallimento, concordato preventivo senza continuità aziendale o altre procedure previste dal Codice della Crisi d’Impresa di cui al D.L. 14/2019

- non essere destinatarie di sanzioni interdittive ai sensi del Dlgs. n.231/2001.

- rispettare la Normativa Nazionale in termini di sicurezza nei luoghi di lavoro ed essere in regola con gli obblighi di versamento dei contributivi previdenziali nei confronti del personale dipendente

- non arrecare un danno significativo all’ambiente ai sensi dell’articolo 17 del Regolamento UE 852/2020.

Per quanto riguarda il piano degli incentivi, come anticipato, il meccanismo adottato è quello del credito di imposta. La sua aliquota sarà direttamente proporzionale alla percentuale di risparmio energetico conseguito e inversamente proporzionale all’importo dell’investimento, secondo quanto disciplinato dai commi 4, 7 e 8 dell’articolo 38 del D.L. 19/2024.

Pertanto gli scaglioni del credito di imposta saranno correlati sia al risparmio energetico conseguito, sia all’importo dell’investimento agevolabile:

- Per gli investimenti che comportino un risparmio complessivo dei consumi energetici aziendali non inferiore al 3%, oppure una riduzione non inferiore al 5% in riferimento al solo processo target, il credito d’imposta ammonterà al:

- 35% per gli investimenti fino a 10 milioni di euro

- 5% per gli investimenti superiori a 10 milioni di euro, fino al limite massimo annuale di 50 milioni di euro.

- Per gli investimenti che comportino un risparmio complessivo dei consumi energetici aziendali superiore al 6%, oppure una riduzione superiore al 10% in riferimento al solo processo target, il credito d’imposta ammonterà al:

- 40% per gli investimenti fino a 10 milioni di euro

- 10% per gli investimenti superiori a 10 milioni di euro, fino al limite massimo annuale di 50 milioni di euro

- Per gli investimenti che comportino un risparmio complessivo dei consumi energetici aziendali superiore al 10%, oppure una riduzione superiore al 15% in riferimento al solo processo target, il credito d’imposta ammonterà al:

- 45% per gli investimenti fino a 10 milioni di euro

- 15% per gli investimenti superiori a 10 milioni di euro, fino al limite massimo annuale di 50 milioni di euro.

Credito di imposta 5.0: gli investimenti ammissibili

Come anticipato nei paragrafi precedenti il Piano Transizione 5.0 avrà una struttura modulare, ovvero si applicherà il concetto di investimento trainante per quanto riguarda i beni tecnologicamente avanzati 4.0, e di investimento trainato per quanto concerne gli impianti di produzione e autoconsumo di energia da fonti rinnovabili e le spese di formazione del personale dipendente.

In sostanza potranno rientrare nella Transizione 5.0:

- beni strumentali materiali tecnologicamente avanzati (Allegato A Legge n.232/2016)

- beni strumentali immateriali tecnologicamente avanzati (Allegato B Legge n.232/2016)

- impianti di autoproduzione e autoconsumo di energia da fonti rinnovabili

- spese per formazione entro il limite del 10% erogate da soggetti esterni.

Per quanto concerne i beni materiali e immateriali 4.0 (Allegato A), fermo restando il rispetto dei requisiti in termini di riduzione dei consumi energetici, essi dovranno quindi rispettare i requisiti di interconnessione al sistema aziendale di gestione della produzione o alla rete di fornitura secondo quanto disposto anche dal comma 4 dell’articolo 38 del D.L. 19/2024.

A questo si aggiunge, nel caso di beni rientranti nel 1 Gruppo dell’Allegato A “Beni strumentali il cui funzionamento è controllato da sistemi computerizzati o gestito tramite opportuni sensori e azionamenti”, il rispetto degli ulteriori requisiti previsti dalla Normativa 4.0, ovvero:

| INTERCONNESSIONE – 5 requisiti obbligatori | INTERCONNESSIONE – obbligatori 2 su 3 di questi requisiti |

| CNC/PLC | CONTROLLO DA REMOTO |

| INTERCONNESSIONE CON SISTEMI INFORMATICI: CARICAMENTO ISTRUZIONI DA REMOTO E/O PART PROGRAM | SISTEMA CYBERFISICO |

| INTEGRAZIONE CON LOGISTICA DI FABBRICA O RETE FORNITURA E/O CON MACCHINE CICLO PRODUTTIVO | MONITORAGGIO CONTINUO DEI PARAMETRI |

| INTERFACCIA UOMO MACCHINA SEMPLICE | |

| PARAMETRI DI SICUREZZA, SALUTE E IGIENE |

In particolare, relativamente ai beni immateriali, il Piano Transizione 5.0, al comma 4 amplia la platea dei software, applicazioni e piattaforme agevolabili, rispetto a quanto riportato nell’Allegato B della Legge 232/2016, includendo nell’agevolazione:

- Software, sistemi, piattaforme o applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici, ovvero dell’energia autoprodotta e autoconsumata, o che introducono meccanismi di efficienza energetica attraverso la raccolta e l’elaborazione dei dati provenienti anche dalla sensoristica IoT di campo (Energy Dashboarding).

- I software relativi alla gestione d’impresa, se acquistati unitamente ai software, sistemi, piattaforme indicati al punto precedente.

Pertanto l’ampliamento dei beni immateriali agevolabili sembra essere notevole rispetto al Piano Nazionale Industria 4.0, in quanto il comma 4 del D.L. 19 fa trapelare la possibilità di agevolare non solo i moduli software strettamente connessi alla produzione d’impresa (logistica, manutenzione, produzione) ma anche i gestionali aziendali in toto, comprensivi di tutti i moduli dell’applicativo, fermo restando il requisito dell’acquisto di software energy efficient.

Per quanto riguarda gli investimenti in impianti di autoproduzione e autoconsumo di energia da fonti rinnovabili, ad essi si applicherà il concetto di investimento trainato, ovvero essi dovranno essere connessi all’investimento in un bene strumentale nuovo di cui agli Allegati A e B.

Il D.L. 19/2024 alla lettera a) del comma 5 dell’articolo 38 specifica appunto che tali investimenti dovranno essere conseguiti nell’ambito di progetti di innovazione (beni materiali e immateriali di cui al comma 4 del medesimo articolo), che determinino una riduzione dei consumi energetici. Secondo quanto disciplinato dal Decreto saranno agevolabili gli investimenti funzionali all’autoproduzione e all’autoconsumo di energia (ad esclusione delle biomasse), compresi gli impianti per lo storage dell’energia prodotta. Ciò comporterà un ampliamento della “dimensione” dell’investimento sul quale verrà poi calcolato il credito di imposta.

Il Piano 5.0, salvo ulteriori chiarimenti successivi, sembra non limitarsi ad agevolare l’installazione di impianti fotovoltaici, comprendendo tutto il fronte delle energie rinnovabili (eolico, idroelettrico, solare).

In particolare gli impianti fotovoltaici agevolabili saranno esclusivamente quelli con i moduli fotovoltaici identificati dall’articolo 12 comma 1 lettere a) b) c) del D.L. n.181/2023 (Decreto Energia), ovvero:

- moduli fotovoltaici prodotti negli Stati membri dell’Unione Europea con un’efficienza a livello di modulo almeno pari al 21,5%

- moduli fotovoltaici con celle prodotti negli Stati membri dell’Unione Europea con un’efficienza a livello di modulo almeno pari al 23,5%

- moduli fotovoltaici con celle bifacciali ad eterogiunzione di silicio prodotti negli Stati membri dell’Unione Europea con un’efficienza a livello di modulo almeno pari al 24%.

In particolare, sul costo gli impianti fotovoltaici conformi alle caratteristiche di cui ai punti a) b) e c), potrà essere applicata una maggiorazione sul costo sostenuto, rispettivamente pari al 130% per gli impianti che utilizzano pannelli di tipo a), pari al 140% per gli impianti che utilizzano pannelli di tipo b) e 150% per gli impianti che utilizzano pannelli del tipo c), permettendo così una maggiorazione della base imponibile dell’investimento complessivo su cui verrà calcolato il credito di imposta.

Il terzo e ultimo modulo del Piano Transizione 5.0 riguarda le spese per la formazione del personale finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione gemellare digitale ed ecologica. Queste saranno agevolabili nel limite massimo del 10% dell’investimento nei beni strumentali all’attività d’impresa tecnologicamente avanzati, ovvero 4.0, e comunque per un importo non superiore a 300.000 €, secondo quanto disposto dal comma 5 dell’articolo 38 del Decreto.

Le spese per formazione dovranno essere necessariamente erogate da soggetti formatori esterni, che verranno individuati con apposito Decreto del Ministero delle Imprese e del Made in Italy.

Il periodo di effettuazione degli investimenti e la non cumulabilità con il Piano 4.0

Il Decreto PNRR al comma 2 dell’articolo 38 definisce il periodo utile di effettuazione degli investimenti, identificandolo nel biennio 2024-2025.

Per determinare il momento di effettuazione degli investimenti continuerà ad applicarsi lo stesso concetto previsto dalla Normativa 4.0, con diretto riferimento all’articolo 109 comma 2 del TUIR, dove in particolare per i beni materiali rileva il momento di consegna o spedizione del bene.

Pertanto, non essendo previsto per la Transizione 5.0 il meccanismo “prenotativo” adottato per il Piano Industria 4.0, che richiedeva la sottoscrizione della conferma d’ordine e il versamento di un acconto almeno pari al 20% dell’importo dell’investimento entro la fine dell’anno, al netto di eventuali ulteriori chiarimenti, anche gli investimenti che presentino impegni giuridicamente vincolanti stipulati (sottoscrizione di conferme d’ordine e versamento di acconti) prima del 01.01.2024 potranno accedere al Piano Transizione 5.0.

Per quanto concerne l’eventuale sinergia tra Industria 4.0 e Industria 5.0, è importante sottolineare che il Piano 5.0 non si pone in un’ottica sostitutiva del Piano Nazionale 4.0, in quanto l’orizzonte temporale di quest’ultimo è rimasto invariato secondo quanto disciplinato dalla Legge di Bilancio 2022, che ha prorogato il termine di per fruire del credito di imposta 4.0 al 31.12.2025 (ovvero al 30.06.2026 per gli investimenti “prenotati” entro il 31.12.2025).

Per quanto concerne l’eventuale sinergia tra Industria 4.0 e Industria 5.0 è importante sottolineare che il Piano 5.0 non si pone in un’ottica sostitutiva del Piano Nazionale 4.0, in quanto l’orizzonte temporale di quest’ultimo è rimasto invariato secondo quanto disciplinato dalla Legge di Bilancio 2022 che ha prorogato il termine di per fruire del credito di imposta 4.0 al 31 dicembre 2025 (ovvero al 30 giugno 2026 per gli investimenti “prenotati” entro il 31 dicembre 2025).

Come anticipato nell’introduzione, con la Legge di Bilancio 2025 al punto 4) della lettera h) del comma 427 dell’articolo 1 si prevede la possibilità di cumulare il credito d’imposta 5.0 anche con altre agevolazioni previste nell’ambito di Programmi Europei, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla base imponibile Ires e Irap, non comporti il superamento del costo sostenuto, comportando così la violazione del principio del divieto di doppio finanziamento sancito dall’articolo 9 del Regolamento UE 2021/241.

Le modalità di fruizione dell’agevolazione e gli adempimenti documentali necessari

Gli adempimenti tecnici e gli oneri documentali per poter usufruire del credito di imposta 5.0 saranno molto rilevanti e pervasivi, e interesseranno tutto il corso dell’investimento, con la necessità di effettuare una serie di adempimenti sia in fase iniziale, sia in fase di attuazione dell’investimento, comunicando periodicamente lo stato avanzamento lavori, sia in fase finale, una volta completati i lavori.

Si può già anticipare che le figure professionali necessarie per permettere la fruizione del credito saranno molteplici, partendo dall’asseverazione dei requisiti necessari per identificare il bene come 4.0, si passa poi alla necessità di attestare tramite apposite certificazioni (ex-post ed ex-ante) la riduzione dei consumi energetici ottenuti, fino ad asseverare i costi sostenuti per la realizzazione degli investimenti.

Partendo dal primo modulo del Piano Transizione 5.0, che prevede l’acquisto di un bene 4.0 materiale o immateriale tecnologicamente avanzato, come previsto dal Piano Nazionale Industria 4.0 sarà necessario asseverare tramite apposita perizia da parte di un professionista – ente abilitato o tramite Autodichiarazione del Legale Rappresentante (a seconda dell’importo dell’investimento) il rispetto dei requisiti richiesti dalla Normativa, a seconda della tipologia del bene, ovvero dell’Allegato (A o B) e del Gruppo di appartenenza (1,2,3 Gruppo Allegato A). Particolare attenzione sarà dovuta al rispetto dei requisiti inerenti all’interconnessione al sistema informativo aziendale e all’integrazione automatizzata al sistema logistico di fabbrica, inteso come l’intero ciclo operativo dell’azienda.

Per quanto concerne l’attestazione della riduzione dei consumi energetici necessaria per poter fruire dell’agevolazione, il comma 11 dell’articolo 38 del D.L. 19/2024 stabilisce che l’ammissibilità al credito di imposta è subordinata alla presentazione di apposite certificazioni rilasciate da un valutatore indipendente, (il cui contenuto, ivi compresa l’attestazione dell’avvenuta interconnessione del bene al sistema aziendale, sarà disciplinato da apposito Decreto del Mimit), che attestino:

- Ex ante, la riduzione dei consumi energetici conseguibili tramite gli investimenti in beni strumentali all’attività d’impresa (Allegati A o B, Legge di Bilancio 2017).

- Ex post l’effettiva realizzazione degli investimenti conformemente a quanto indicato nella certificazione ex ante.

Per quanto concerne le modalità di calcolo del risparmio energetico, anche in relazione alle imprese di nuova costituzione che non presentano una storicità dei dati, il successivo Decreto del Mimit fornirà tutti i chiarimenti necessari, fermo restando quanto disciplinato al comma 9 dell’articolo 38, ovvero che la riduzione dei consumi energetici sarà calcolata con riferimento ai consumi registrati nell’esercizio precedente a quello di avvio degli investimenti, al netto di eventuali variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico.

I soggetti autorizzati al rilascio delle certificazioni saranno identificati con successivo Decreto, fermo restando che in ogni caso saranno ricompresi:

- gli Esperti in Gestione dell’Energia (EGE), certificati da organismo accreditato secondo la norma UNI CEI 11339

- le Energy Service Company (Esco), certificate da organismo accreditato secondo la norma UNI CEI 11352.

Per le imprese di dimensione media o piccola inoltre sarà prevista la possibilità di agevolare tramite il credito di imposta 5.0 le spese sostenute per adempiere agli obblighi di certificazione per un importo comunque non superiore ad € 10.000, qualora non obbligate alla nomina del revisore legale interno.

L’iter operativo per la prenotazione e la fruizione del credito, sarà dunque molto articolato, con l’attribuzione al Gestore dei Servizi Energetici (GSE) di un ruolo di primaria importanza da parte del Ministero delle Imprese e del Made in Italy.

È importante sottolineare che la fruizione del credito di imposta 5.0 non sarà automatica come previsto per dalla Normativa 4.0, in quanto le imprese per accedere al beneficio dovranno presentare al GSE la certificazione energetica ex ante, corredata da una descrizione del progetto di investimento e del relativo costo. Una volta verificata la completezza e la regolarità della documentazione presentata il GSE indicherà al Mimit le imprese che hanno richiesto di usufruire legittimamente dell’agevolazione e l’importo del credito “prenotato”. Dopo aver prenotato correttamente il credito d’imposta, l’impresa dovrà effettuare delle comunicazioni periodiche al GSE relativa allo stato avanzamento lavori, al fine di determinare il credito effettivamente utilizzabile in relazione all’importo prenotato.

Come ultimo step, l’impresa dovrà comunicare al GSE l’avvenuto completamento dell’investimento, comprensivo della certificazione energetica ex-post attestante l’effettivo risparmio energetico conseguito.

Ai fini dei successivi controlli ispettivi, tutta la documentazione idonea a dimostrare l’effettuazione dell’investimento e la corretta determinazione dei costi agevolabili (fatture, DDT, e altri documenti relativi all’acquisizione dei beni agevolati) dovrà essere conservata dall’impresa e contenere l’apposito riferimento alla norma agevolativa (Investimento effettuato ai sensi dell’articolo 38 del D.L. 19/2024).

L’effettivo sostenimento delle spese ammissibili e la corrispondenza con la documentazione contabile dell’impresa saranno oggetto di apposita certificazione da parte del soggetto incaricato della revisione legale dei conti. Ci sarà però la possibilità, per le sole imprese non obbligate per legge alla nomina del revisore, di agevolare le spese sostenute per adempiere all’obbligo di certificazione della documentazione contabile, in aumento del credito d’imposta per un importo non superiore a 5.000 euro.

Per quanto concerne la fruizione del credito, il GSE, verificata la regolarità della documentazione, trasmetterà all’Agenzia delle Entrate l’elenco delle imprese beneficiarie e del relativo credito di imposta, che sarà utilizzabile esclusivamente in compensazione (decorsi 5 giorni dalla comunicazione del GSE all’Agenzia delle Entrate) in un’unica soluzione entro il 31 dicembre 2025, ferma restando la possibilità di riportare in avanti l’importo del credito rimasto inutilizzato tramite compensazione in 5 quote annuali costanti.

Nuova Sabatini e credito di imposta 5.0

La misura “Nuova Sabatini” (rifinanziata nel 2024 per un importo pari a 100 Milioni di €) è l’agevolazione messa a disposizione dal Ministero dello sviluppo economico con l’obiettivo di facilitare l’accesso al credito delle PMI per investimenti in beni strumentali nuovi per diventare più competitive nel mercato italiano ed estero.

Possono beneficiare dell’agevolazione le micro, piccole e medie imprese di settori produttivi. Sono escluse le attività finanziarie e assicurative e le attività connesse all’esportazione e gli interventi subordinati all’impiego preferenziale di prodotti interni rispetto ai prodotti di importazione.

Le imprese accedono al contributo presentando preliminarmente la domanda al MISE, inviata tramite PEC alla banca/intermediario finanziario prescelto tra quelli aderenti alla convenzione. Al momento di invio della domanda l’impresa non deve avere contratto alcuna obbligazione con i fornitori, ad esempio con sottoscrizione della conferma d’ordine o con versamento di un acconto.

La ricezione del provvedimento di concessione dal MISE conferma che la domanda è stata accolta e il contributo “prenotato” dall’azienda; una volta ultimato l’investimento, l’impresa può fare richiesta di tale contributo, caricando la documentazione direttamente sul portale.

Gli investimenti ammissibili devono riguardare l’acquisizione (anche tramite leasing) di beni strumentali nuovi, quali impianti, macchinari, attrezzature industriali e commerciali, hardware, software e investimenti in tecnologie digitali c.d. 4.0. Tali investimenti devono avere i seguenti requisiti:

- correlazione con l’attività produttiva dell’impresa;

- autonomia funzionale dei beni e delle soluzioni ICT;

- essere classificabili nell’attivo dello stato patrimoniale (alle voci B.II.2, B.II.3, B.II.4);

- essere nuovi di fabbrica e non sostituire beni esistenti.

Le imprese ottengono un finanziamento a copertura dell’investimento, che deve essere:

- non superiore ai 5 anni di durata;

- di importo compreso tra un minimo di 20.000 euro e un massimo di 4 milioni di euro;

- interamente utilizzato per coprire gli investimenti ammissibili.

Il contributo del MIMIT è un contributo il cui ammontare è determinato in misura pari al valore degli interessi calcolati, in via convenzionale, su un finanziamento della durata di cinque anni e di importo uguale all’investimento, a un tasso d’interesse annuo pari al:

- 2,75% per gli investimenti ordinari;

- 3,575% per gli investimenti in tecnologie digitali e in sistemi di tracciamento e pesatura dei rifiuti (investimenti 4.0) e per gli investimenti classificati “green”.

Nella pratica, l’agevolazione che viene erogata è pari circa al 7,7% dell’investimento per i beni ordinari e a circa il 10% per gli investimenti in tecnologie 4.0 e green.

La misura Nuova Sabatini può essere cumulata con il credito d’imposta 5.0. Consideriamo ad esempio, un investimento in un bene industria 4.0 compiuto nel corso del 2024 che comporti una riduzione dei consumi energetici tale da essere classificabile come bene 5.0. In questo caso il credito di imposta, nella migliore delle ipotesi, ovvero nel caso di un risparmio energetico complessivo superiore al 10%, oppure nel caso di un risparmio energetico superiore al 15% in riferimento ad un determinato processo target, sarà pari al 45% per gli investimenti di importo non superiore a 2,5 milioni di euro.

Su tale investimento potrà essere quindi chiesto preliminarmente il contributo Sabatini che comporterà un beneficio ulteriore del 10% (circa) portando l’agevolazione totale al 55%, ottenendo così un risparmio notevole dell’investimento effettuato.

Nuova Sabatini Capitalizzazione

Il D.L. n. 43 del 19/2024 (Decreto Nuova Sabatini Capitalizzazione) in attuazione di quanto disposto dal D.L. n. 34/2019 introduce la seguente agevolazione con l’obiettivo di incentivare i processi di capitalizzazione delle PMI.

La struttura dell’agevolazione ricalca quanto previsto dalla Nuova Sabatini “standard”, in quanto prevede la concessione di un contributo in conto capitale il cui ammontare è determinato in misura pari al valore degli interessi calcolati in via convenzionata su un finanziamento – leasing di importo pari a quello dell’investimento in beni materiali o immateriali strumentali all’attività di impresa, in particolare:

- 5% per le micro e piccole imprese

- 3,575% per le medie imprese

L’agevolazione prevede pertanto un contributo maggiorato rispetto alla Nuova Sabatini (in particolare per le micro e piccole imprese) in quanto il tasso di interesse convenzionale utilizzato per il calcolo del contributo variava dal 2,75% (per gli investimenti in beni ordinari) al 3,575% (per gli investimenti classificabili come 4.0 e/o green).

I soggetti beneficiari e le caratteristiche dell’aumento di capitale

Gli articoli 4 e 5 del D.L. 43/2024 specificano quali sono i requisiti necessari, sia in termini soggettivi che di caratteristiche dell’aumento di capitale da effettuare, per accedere alla Nuova Sabatini Capitalizzazione:

- rispettare i requisiti soggettivi indicati all’articolo 7 del Decreto 22/04/2022 (PMI regolarmente costituite e iscritte al Registro Imprese non sottoposte a procedure concorsuali, non in difficoltà finanziaria ai sensi del Regolamento UE 651/2014)

- essere costituite in forma di società di capitali

- aver deliberato un aumento del capitale sociale non inferiore al 30% dell’importo del finanziamento

- aver effettuato un aumento di capitale esclusivamente nella forma del conferimento in denaro e risultare da apposita delibera come “versamento in conto aumento capitale”

- aver sottoscritto l’aumento di capitale entro e non oltre i trenta giorni successivi dalla concessione del contributo Sabatini

- aver versato almeno il 25% dell’aumento di capitale entro e non oltre 30 giorni dal Provvedimento di Concessione del Contributo

- nel caso in cui l’aumento di capitale sia sottoscritto dall’unico socio, oppure da una società a responsabilità limitata semplificata, dovrà essere interamente versato entro il termine di 30 giorni dalla data del Provvedimento di Concessione del Contributo.

- pena la revoca del contributo, il versamento della quota di aumento di capitale non inizialmente versata dovrà essere effettuato entro e non oltre la data di presentazione delle singole richieste di erogazione del contributo in misura almeno proporzionale alle quote del contributo stesso. I tempi di sottoscrizione e le modalità di versamento dell’aumento di capitale saranno comunque disciplinati nel Provvedimento di Concessione del Contributo.

Erogazione del contributo

L’erogazione delle quote di contributo sarà subordinata all’avvenuto versamento delle quote di capitale secondo quanto indicato nel Provvedimento di Concessione.

Nei casi in cui sia prevista l’erogazione del contributo Sabatini in un’unica quota (per gli investimenti di importo non superiore a € 200.000), l’aumento di capitale sociale dovrà risultare interamente sottoscritto e versato prima dell’invio della richiesta unica di erogazione.

Revoca del contributo

Il contributo concesso potrà essere revocato dal Ministero qualora, oltre alle cause di revoca previste dall’articolo 23 del Decreto 22/04/2022, si presentino i seguenti casi:

- la PMI beneficiaria assuma una forma giuridica diversa da quella di società di capitali prima dell’erogazione dell’ultima quota del contributo

- l’aumento di capitale sociale non sia sottoscritto entro il termine stabilito

- l’aumento di capitale non risulti versato secondo le modalità e i termini riportati nel Provvedimento di Concessione

- emerga che l’aumento di capitale sociale sia stato rimborsato a qualsiasi titolo ai soci nei tre anni successivi alla data di ultimazione dell’investimento.

ZES Unica Mezzogiorno

La ZES Unica è diretta espressione di un Piano Strategico di durata triennale, che si pone come obiettivo quello di promuovere lo sviluppo economico anche in modo differenziato per le diverse regioni, introducendo delle misure di sostegno agli investimenti.

Il credito di imposta ZES Unica, disciplinato dall’articolo16 del D.L. 124/2023 convertito nella Legge n. 162 del 13 Novembre 2023, è infatti un’agevolazione fiscale fruibile dalle imprese aventi sede nelle regioni del Mezzogiorno, ovvero Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sicilia, Sardegna.

L’agevolazione consiste in un credito di imposta per tutte quelle imprese che, dal 1° gennaio 2024 fino al 15 novembre 2024, effettueranno investimenti in beni strumentali alle proprie attività per un importo non inferiore a 200.000 euro, e destinati a strutture produttive già esistenti oppure nuove, ma comunque ubicate nelle regioni del Mezzogiorno.

Beneficiari

Possono accedere al credito di imposta tutte le imprese a prescindere dalla loro forma giuridica e dal regime contabile adottato, con sede nelle zone interessate dall’agevolazione.

Per quanto concerne i settori, sono esplicitamente escluse le imprese operanti nei settori dell’industria siderurgica, carbonifera e della lignite, dei trasporti, dello stoccaggio, della trasmissione e distribuzione di energia. Sono altresì escluse quelle che operano nel settore creditizio, finanziario e assicurativo.

Infine, la norma, parimenti alle altre discipline relative ai crediti di imposta 4.0 e 5.0, esclude dall’agevolazione le imprese che si trovano in stato di liquidazione o scioglimento, e che risultano classificabili come in difficoltà finanziaria secondo quanto disposto dall’articolo 2 del Regolamento UE 651/2014.

Gli investimenti ammissibili e le diverse aliquote dell’agevolazione

Sono agevolabili gli investimenti facenti parte di un progetto di investimento iniziale, secondo quanto disposto dall’articolo 2 del Reg. UE 651/2014 (ovvero investimenti in attivi materiali e immateriali volti alla creazione di un nuovo stabilimento, all’ampliamento di uno esistente o alla diversificazione della produzione) relativi all’acquisto, o all’acquisizione (se effettuata tramite leasing) di nuovi macchinari, impianti e attrezzature destinati alle strutture produttive ubicate nelle regioni del Mezzogiorno, e volti all’acquisto di terreni e all’acquisizione, ovvero all’ampliamento di immobili strumentali agli investimenti che si intendono effettuare.

L’importo dell’investimento in terreni e/o immobili non potrà comunque eccedere il 50% dell’importo complessivo dell’investimento.

In particolare, per quanto concerne gli investimenti immobiliari effettuati dal 01/01/2024 al 15/11/2024 è previsto un limite massimo di concessione fino a 100 milioni di euro.

Per gli investimenti effettuati tramite locazione finanziaria l’importo agevolabile corrisponderà al costo sostenuto dal locatore (leasing) per l’acquisto dei beni.

L’ammontare del credito di imposta riconosciuto varia per regione; in particolare la disciplina prevede per le grandi imprese una differente aliquota agevolativa pari al:

- 40% per gli investimenti realizzati in Calabria, Campania, Puglia e Sicilia

- 30% per gli investimenti realizzati in Basilicata, Molise e Sardegna

- 50% per gli investimenti nella regione Puglia nei territori indicati ai fini del sostegno per una transizione giusta (Taranto)

- 40% per gli investimenti nella regione Sardegna nei territori indicati ai fini del sostegno per una transizione giusta (Sulcis)

- 15% per gli investimenti realizzati in Abruzzo.

Le aliquote sopra indicate potranno poi essere maggiorate rispettivamente del 10% per le medie imprese, e del 20% per le piccole imprese, fermo restando che, per i grandi progetti di investimento che presentano costi superiori a 50 milioni di euro, le intensità massime di aiuto rimarranno quelle previste per le grandi imprese, come disposto dal comma 3 dell’articolo 4 del Decreto Attuativo del 17 maggio.

Il meccanismo di fruizione del credito

Per quanto concerne il meccanismo di fruizione dell’agevolazione, il Decreto Attuativo del 17 maggio 2024 ha stabilito che le imprese che vorranno usufruire del credito di imposta ZES dovranno comunicare all’Agenzia delle Entrate, dal 12/06/2024 ed entro il 12/07/2024, l’ammontare delle spese ammissibili sostenute e delle spese che si intendono sostenere entro il 15 novembre 2024, utilizzando l’apposito modello di comunicazione.

Oltre alla comunicazione preventiva sopra citata, il comma 14 dell’articolo 7 del Decreto Attuativo stabilisce che ai fini del riconoscimento del credito d’imposta sarà necessario avvalersi di un’apposita certificazione. Questa certificazione dovrà essere rilasciata da un soggetto abilitato alla revisione legale dei conti, e dovrà attestare l’effettivo sostenimento delle spese ammissibili e la corrispondenza della documentazione contabile dell’impresa.

Relativamente alle modalità di utilizzo invece, la norma specifica che il credito di imposta sarà utilizzabile esclusivamente mediante compensazione tramite Modello F24 a partire dal giorno successivo alla pubblicazione del Provvedimento di Concessione dell’Agenzia Entrate, e comunque non prima della data di ultimazione dell’investimento.

Ai fini del mantenimento dell’agevolazione il Legislatore specifica che saranno esclusi dall’importo totale dell’investimento i beni che non entreranno in funzione entro il secondo periodo di imposta successivo all’effettuazione o ultimazione dell’investimento, comportando quindi una rideterminazione dell’importo del credito.

In conformità con quanto previsto dalle altre discipline che prevedono un credito di imposta, anche per il credito ZES vige il meccanismo di recapture, ovvero se i beni oggetto di investimento saranno dismessi o ceduti a terzi entro il quinto periodo di imposta successivo a quello della loro entrata in funzione, il credito di imposta sarà rideterminato escludendo dall’importo totale dell’investimento il costo dei beni dismessi o ceduti a terzi.

Il beneficio sarà inoltre revocato qualora le imprese non manterranno la loro attività per almeno cinque anni a partire dal completamento nelle aree dove è stato effettuato l’investimento. Per quanto concerne le imprese che hanno effettuato gli investimenti tramite locazione finanziaria il medesimo meccanismo si applicherà qualora il bene non venga riscattato al termine del leasing.

Cumulabilità con Credito di imposta 5.0 e altre agevolazioni

Secondo quanto disciplinato dal comma 6 dell’articolo 7 del Decreto del 17/05/2024, il credito di imposta ZES Unica è cumulabile con altri aiuti di stato in regime “de minimis” e con altri aiuti di Stato a valere su altri Regolamenti Europei. La condizione è però che tale cumulo non comporti il superamento dell’importo dell’investimento oggetto di agevolazione (elusione del principio del doppio finanziamento), o del massimale di aiuto previsto dal Regolamento Europeo a cui si fa riferimento.

Il credito di imposta ZES inoltre sarà cumulabile con altre agevolazioni che non costituiscono aiuto di Stato, come ad esempio il credito di imposta introdotto dal Piano Transizione 4.0.