La continuità aziendale nella prospettiva economico-finanziaria

Le indicazioni fornite dal rinnovato art. 3 sia con riferimento all’imprenditore individuale che collettivo, evidenziano la necessità che l’imprenditore si doti di misure idonee a rilevare tempestivamente lo stato di crisi, piuttosto che strumenti che gli permettano di: “rilevare eventuali squilibri di carattere patrimoniale o economico-finanziario, rapportati alle specifiche caratteristiche dell'impresa e dell’attività imprenditoriale svolta dal debitore”; verificare la sostenibilità dei debiti e le prospettive di continuità aziendale almeno per i dodici mesi successivi e rilevare i segnali di cui al comma 4 (nel comma 4 sono riportati dei parametri quantitativi superati i quali si può presagire uno stato di crisi d’impresa. Il tutto presuppone che, sia l’imprenditore individuale che la società, si dotino di strumenti atti a verificare costantemente una serie di indicatori e di indici che riescano a evidenziare la condizione di insolvenza dell’azienda, e in senso più ampio, l’equilibrio economico, finanziario e patrimoniale dell’impresa.

- L’equilibrio economico, patrimoniale e finanziario nell’ottica della continuità aziendale

- Gli indici di allerta ai sensi dell’art. 13 D.Lgs n. 14/2019

- Gli strumenti per la prevenzione dello stato di crisi

- Il sistema informativo e il processo decisionale nella risoluzione del problema

- Altri approfondimenti sulla crisi d’impresa

- FAQ correlate

L’equilibrio economico, patrimoniale e finanziario nell’ottica della continuità aziendale

L’equilibrio economico o reddituale, è riconducibile al concetto di “autosufficienza economica”, ovvero di attitudine dell’impresa a conseguire ricavi mediamente superiori rispetto ai costi sostenuti con un orizzonte temporale di breve, così come di medio e lungo periodo. In altri termini, l’azienda deve essere in grado di garantirsi un’autonomia reddituale stabilendo linee strategiche senza subire forzature o influenze innanzitutto di terze parti (ad esempio il cliente con cui abbiamo dei contratti che rappresentano l’80% del nostro fatturato). L’autosufficienza economica va interpretata anche in un’ottica interna, nel senso di parziale e non totale dipendenza dall’organo dirigenziale, che nel definire gli indirizzi strategici dovrà scegliere, tra un ventaglio di alternative, quella ritenuta più consona agli obiettivi da raggiungere, senza con ciò mettere a rischio la sopravvivenza dell’impresa. A questo proposito un sistema di indicatori e indici di allerta potrebbe preservare l’impresa e la sua sopravvivenza da scelte azzardate da parte del management.

L’autonomia reddituale non può essere confusa con l’autosufficienza finanziaria, da cui l’equilibrio finanziario, che è da intendersi come giusto rapporto tra capitale proprio e capitale di credito (o di terzi). Questo a voler sottolineare che gli investimenti (fabbisogno finanziario) sia di breve (ad esempio crediti, magazzino, ecc.) che durevoli (ad esempio le immobilizzazioni), non richiedono la copertura con il solo capitale proprio, essendo fisiologico il ricorso al capitale di terzi nel rispetto dei vincoli imposti da regole di un’adeguata struttura finanziaria (leva finanziaria).

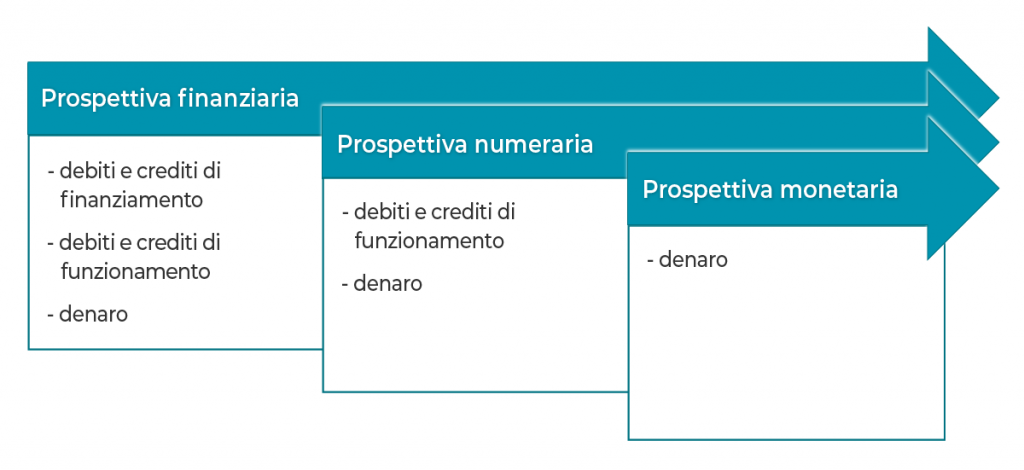

L’equilibrio finanziario rappresenta, quindi, la capacità dell’azienda di far fronte con continuità ai pagamenti e può essere indagato sotto un triplice aspetto:

- finanziario in senso lato, ricomprendendo in esso l’indagine sia dei crediti che dei debiti di finanziamento, oltre ai crediti e debiti di funzionamento e il denaro in cassa;

- numerario, circoscrivendo l’analisi ai soli crediti e debiti di funzionamento, nonché al denaro;

- monetario, che concerne le sole disponibilità liquide.

Volendo rappresentare il tutto graficamente avremo:

Strettamente correlato all’equilibrio finanziario, vi è l’equilibrio patrimoniale, che sostanzialmente è dato dalla sincronizzazione armonica temporale, tra investimenti e fonti di finanziamento (principio della correlazione fonti-impieghi). L’assetto patrimoniale si considera in equilibrio qualora sia garantita la correlazione quali-quantitativa tra impieghi di risorse finanziarie e fonti di finanziamento. La correlazione stabilisce, infatti, che il reale fabbisogno finanziario dell’impresa, dato dagli impieghi a breve, trovi copertura chiamando in causa le fonti a breve scadenza, mentre il fabbisogno finanziario di medio-lungo periodo (impieghi) trovi capienza nelle fonti a medio-lungo termine. È inoltre bene sottolineare come la correlazione tra fonti (finanziamenti) e impieghi (investimenti) non vada osservata in un rapporto “uno ad uno”, ovvero singolo finanziamento per singolo investimento, quanto piuttosto in senso complessivo e, quindi, come insieme di mezzi finanziari rispetto all’insieme di beni impiegati dall’impresa nel processo produttivo.

Alla luce di quanto sopra esposto è chiaro che lo studio delle condizioni di equilibrio, reddituale, patrimoniale e finanziario, vanno lette e interpretate in un contesto di equilibrio generale, poiché gli effetti prodotti dai fatti di gestione, incidono in misura maggiore o minore sui tre ambiti sopra esposti. Per cui, ad esempio, il processo produttivo (variabile economica) influisce sulla variabile fonti-impieghi (variabile patrimoniale) ed è a sua volta influenzato dalla variabile monetaria (incasso dei crediti e pagamento dei debiti). Con ciò si vuol ribadire che, qualunque fatto di gestione, non può essere indagato e monitorato sotto un solo aspetto, ma occorre porre la giusta attenzione sulle correlazioni che si potrebbero generare e gli effetti delle medesime, sia sotto la prospettiva reddituale, che patrimoniale e finanziaria. Si tratta, in altri termini, di ricomporre un quadro di insieme per comprendere se i fattori produttivi e finanziari immessi nel sistema azienda vadano a influenzare positivamente o negativamente l’equilibrio generale. Una condizione “negativa”, relativamente a uno o più degli equilibri sopra esposti, molto spesso rappresenta un segnale che può assumere gradazione di colore differente fino ad arrivare a essere rappresentativo di una condizione di insolvenza patologica per l’impresa, con conseguenze sulla continuità aziendale.

Questo è il motivo per cui, così come si dirà nel proseguo, necessita che l’impresa si doti di una serie di strumenti idonei che facciano emergere una condizione di squilibrio il cui perdurare potrebbe condurre a una delle fasi della crisi d’impresa.

Gli indici di allerta ai sensi dell’art. 13 D.Lgs n. 14/2019

L’ art. 13 D.Lgs. n. 14/2019 fornisce una chiara indicazioni di alcuni indicatori e indici per cui è possibile individuare i segnali dell’insolvenza dell’impresa, al fine di garantire interventi tempestivi indirizzati al ripristino dell’equilibrio economico, patrimoniale e finanziario della compagine aziendale.

Con l’art. 13, infatti, attraverso gli indicatori e gli indici proposti, si vuole quindi garantire:

- la prevenzione di uno stato di crisi in relazione al ciclo di vita dell’azienda e alla sua attività economica;

- la definizione di interventi correttivi, evitando l’insolvenza irreversibile dell’impresa;

- la ricostruzione di una condizione di continuità mediante azioni stragiudiziali e, all’occorrenza, giudiziali.

L’articolo 13, primo comma, del D.Lgs. n. 14/2019 modificato dall’art. 1 del D.Lgs. n. 147/2020

Secondo quanto indicato nell’art. 13, primo comma** del D.Lg n. 14/2019 “costituiscono indicatori di crisi, gli squilibri di carattere reddituale, patrimoniale o finanziario, rapportati alle specifiche caratteristiche dell’impresa e dell’attività imprenditoriale svolta dal debitore, tenuto conto della data di costituzione e di inizio attività, rilevabili attraverso appositi indici”. Affinché detti indicatori e indici possano dirsi rappresentativi di un mancato raggiungimento dell’equilibrio economico, finanziario e patrimoniale da parte dell’impresa necessita che “diano evidenza della non sostenibilità dei debiti per almeno i sei mesi successivi e dell’assenza di prospettive di continuità aziendale per l’esercizio in corso o, quando la durata residua dell’esercizio al momento della valutazione è inferiore a sei mesi, nei sei mesi successivi.

In tal senso sono considerati “indici significativi quelli che misurano la non sostenibilità degli oneri dell’indebitamento con i flussi di cassa che l’impresa è in grado di generare e l’inadeguatezza dei mezzi propri rispetto a quelli di terzi. Costituiscono altresì indicatori di crisi ritardi nei pagamenti reiterati e significativi, anche sulla base di quanto previsto nell’articolo 24”.

Nel rappresentare il “valore segnaletico” di indicatori e indici, si può desumere che, il legislatore abbia voluto dare al termine “indicatore” un’accezione un po’ più ampia rispetto a quello di “indice”. Il primo, infatti, è rappresentativo di una condizione di squilibrio economico, patrimoniale e finanziario, diversamente dagli indici il cui valore segnaletico si sofferma sul rapporto tra grandezze dello stato patrimoniale e/o del conto economico.

** Il primo comma dell’art. 13 del D. Lgs. n. 14/2019 è stato modificato dall’art. 3, comma due del D. Lgs. n. 147/2020. Oltre a intervenire sulla rubrica, integrandola con il termine “indici”, sono stati ridefinite alcune parti come di seguito riportate:

| Art. 13. Indicatori della crisi D. Lgs. n. 14/2019 | Art. 13. Indicatori e indici della crisi D. Lgs n. 147/2020 |

| […] per almeno i sei mesi successivi e delle prospettive di continuità aziendale per l’esercizio in corso o, quando la durata residua dell’esercizio al momento della valutazione è inferiore a sei mesi, per i sei mesi successivi. A questi fini, sono indici significativi quelli che misurano la sostenibilità degli oneri dell’indebitamento con i flussi di cassa che l’impresa è in grado di generare e l’adeguatezza dei mezzi propri rispetto a quelli di terzi. Costituiscono altresì indicatori di crisi ritardi nei pagamenti reiterati e significativi, anche sulla base di quanto previsto nell’articolo 24. | […] per almeno i sei mesi successivi e dell’assenza di prospettive di continuità aziendale per l’esercizio in corso o, quando la durata residua dell’esercizio al momento della valutazione è inferiore a sei mesi, nei sei mesi successivi. A questi fini, sono indici significativi quelli che misurano la non sostenibilità degli oneri dell’indebitamento con i flussi di cassa che l’impresa è in grado di generare e l’inadeguatezza dei mezzi propri rispetto a quelli di terzi. Costituiscono altresì indicatori di crisi ritardi nei pagamenti reiterati e significativi, anche sulla base di quanto previsto nell’articolo 24. |

Gli indicatori e gli indici di allerta rilevabili in questo primo comma hanno la finalità di evidenziare:

- la discontinuità, o meglio la difficoltà, per ciò che concerne la sostenibilità dei debiti entro i sei mesi successivi;

- il pregiudizio in merito al principio della continuità aziendale che, seguendo l’OIC 11, ci permette di allungare il tempo di analisi ai dodici mesi;

- i ritardi reiterati e significativi nel pagamento dei debiti relativi alle retribuzioni scadute da almeno sessanta giorni per un importo superiore alla metà rispetto alle retribuzioni del mese, oppure dei debiti relativi alle forniture scaduti da almeno centoventi giorni per un ammontare superiore rispetto ai debiti non scaduti (art. 24 del D.Lgs. N. 14/2019);

- la scarsa patrimonializzazione, data dall’inadeguatezza dei mezzi propri rispetto ai mezzi di terzi.

Da sottolineare, inoltre, come i riferimenti agli indicatori e indici contenuti nel primo comma vogliano ricondurci al concetto di solvibilità, ovvero la sostenibilità dei debiti (equilibrio finanziario), piuttosto che al concetto della solidità (equilibrio patrimoniale) dato dall’adeguatezza dei mezzi propri da rapportare al capitale di finanziamento, in funzione del principio della continuità aziendale.

L’articolo 13, secondo comma, del D.Lgs. n. 14/2019

Fermo restando le indicazioni fornite nel primo comma dell’art. 13, con riferimento al secondo comma del medesimo articolo, è stabilito che “Il Consiglio nazionale dei dottori commercialisti ed esperti contabili, tenuto conto delle migliori prassi nazionali ed internazionali, elabora con cadenza almeno triennale, in riferimento ad ogni tipologia di attività economica secondo le classificazioni I.S.T.A.T. gli indici di cui al comma 1”.

A tal proposito, la bozza del documento sugli indici di allerta predisposto dal CNDCEC, al vaglio del MISE, si propone come un sistema gerarchico di indici a far presumere in maniera ragionevole la sussistenza di elementi di crisi. Si tratta di un set di indici a disposizione di coloro i quali dovranno evidenziare, o meglio segnalare, una condizione di difficoltà finanziaria dell’impresa. È bene precisare che per quanto il secondo comma a oggi non risulti modificato nella forma da alcun intervento legislativo, va comunque interpretato, nella sostanza, con il tessuto economico, pandemico e post pandemico, in cui si sono trovate le imprese italiane. Pertanto, ad esempio, le disposizioni richiamate nel D.Lgs. n. 23/2020 (c.d. “Decreto Liquidità”, in merito al trattamento delle perdite, piuttosto che nel il D.Lgs. n. 104/2020 (c.d. “Decreto Agosto”) con riferimento alla sospensione degli ammortamenti, indubbiamente hanno prodotto e produrranno effetti sulla determinazione e interpretazione degli indici, da cui i dovuti accorgimenti per quanto attiene l’attività di segnalazione e di assistenza per tramite degli organismi quali l’OCRI. Ne consegue che gli indici che si vanno a definire per ciascuna impresa, non possono e non devono essere applicati in modo aprioristico, ma necessitano di una serie di valutazioni e considerazioni tali da renderli più consoni alla realtà aziendale che si sta indigando.

Ad ogni modo, il modello prescelto, multivariato su una logica “combinata” (come risulta dalla bozza del documento del CNDCEC del 19 ottobre 2019 al paragrafo 2.2), proposto dal CNDCEC si struttura su due step di analisi, ovvero su due raggruppamenti di indici, suddivisi ciascuno in livelli, da leggere seguendo un iter logico che ne permetta una valutazione congiunta, omogenea e, pertanto, unitaria.

La scelta del modello si pone come obiettivo quello di limitare gli errori nella fase di segnalazione dello stato di insolvenza, sia con riferimento ai “falsi positivi” che ai “falsi negativi”. Nella prima circostanza rientrano le imprese per le quali si potrebbe ipotizzare uno stato di insolvenza, sconfessato nel futuro più prossimo. È il caso, ad esempio, di una condizione di crisi fisiologica, legata a un particolare evento, superabile attraverso specifiche strategie. I “falsi negativi” considerano, invece, le imprese che all’apparenza non presentano condizioni di insolvenza, ma che in realtà potrebbero dimostrarsi, da qui a breve, in difficoltà da un punto di vista finanziario. È questo il caso, ad esempio, di crediti incagliati, la cui reale natura non è stata richiamata in bilancio.

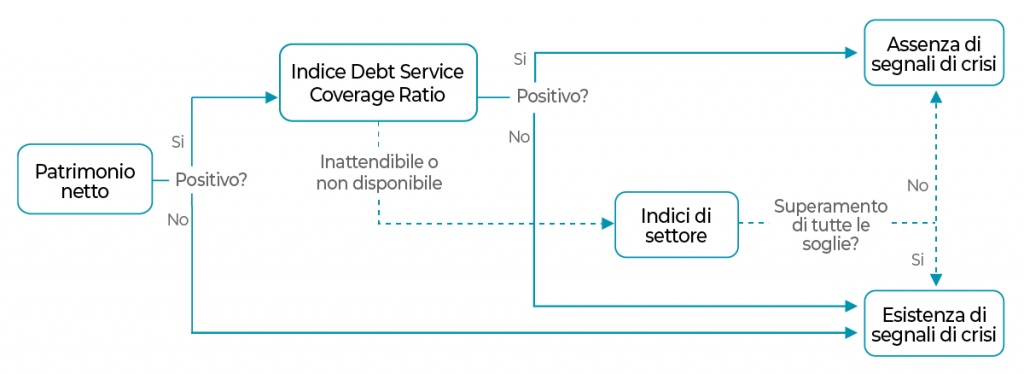

Ritornando al sistema di indici prescelto dal CNDCEC, è stata indicata una struttura ad albero a partire dal primo raggruppamento, dato da:

- Primo livello: determinazione del Patrimonio netto negativo. In questa circostanza, il dato evidenzia uno stato di insolvenza conclamato oggetto di segnalazione.

Qualora invece il Patrimonio netto risultasse positivo si passa al livello successivo:

- Secondo livello: determinazione del Debt service coverage ratio (DSCR). Per il suo calcolo possono essere seguiti due metodi alternativi:

- il metodo fondato sulla redazione da parte dell’impresa di un budget di tesoreria in grado di mettere in evidenza le entrate e le uscite di disponibilità liquide, attese nei successivi sei mesi;

- il metodo basato sul calcolo del rapporto tra i flussi di cassa complessivi liberi al servizio del debito attesi nei sei mesi successivi, e i flussi necessari per rimborsare il debito non operativo e con scadenza sempre negli stessi sei mesi.

La scelta di un metodo piuttosto che di un altro spetta agli organi di controllo, sulla base della qualità e affidabilità dei relativi flussi informativi. La determinazione di un DSCR minore di zero è invece chiaro segnale di ragionevole presunzione dello stato di crisi.

Il secondo raggruppamento di indici, facente parte del secondo step di analisi, si attiva allor quando il DSCR risulta inattendibile o di difficile determinazione. A questo proposito si procede, quindi, al calcolo di cinque indici a ciascuno dei quali è assegnato un valore soglia a seconda del settore economico di appartenenza. Il superamento congiunto del valore soglia dei cinque indici può essere letto e interpretato come indizio dello stato di crisi dell’impresa.

- Indice di sostenibilità degli oneri finanziari:

| Oneri Finanziari |

| Fatturato |

- Indice di adeguatezza patrimoniale:

| Patrimonio Netto |

| Debiti totali dell’impresa |

- Indice di ritorno liquido dell’attivo:

| Cash Flow |

| Totale attivo |

- Indice di liquidità:

| Totale Attività |

| Debiti a breve termine |

- Indice di indebitamento previdenziale o tributario:

| Debito previdenziale o tributario |

| Totale attivo |

Seguendo la gerarchia tratteggiata poc’anzi, l’applicazione degli indici e, pertanto l’accertamento dello stato di crisi, avverrà sulla base dello schema riportato di seguito:

In sostanza, occorre valutare primariamente il patrimonio netto; se è positivo si procederà con la valutazione dell’Indice Debt Service Coverage Ratio, e se anche quest’ultimo risulterà positivo, allora verrà bocciata l’ipotesi di presunzione dello stato di crisi. Contrariamente, invece, se il patrimonio netto è negativo, ovvero anche l’indice DSCR risulta negativo, sarà riscontrata la sussistenza di una situazione di crisi.

Infine, qualora il patrimonio netto risultasse positivo, ma l’indice DSCR risultasse inattendibile o non disponibile, si procederà con l’esame dei cinque indici di settore. Solo nel caso in cui venissero superate unitariamente tutte le soglie, allora si avallerà l’ipotesi di esistenza di segnali di crisi.

Di seguito il dettaglio dei livelli soglia proposti dal CNDCEC e distinti per settore (si ritiene che i livelli di soglia riportati in tabella andrebbero ridefiniti a seguito della crisi economica relativamente alla pandemia degli ultimi anni):

| Settore | Oneri finanziari/ Ricavi % | Patrimonio netto/ Debiti totali % | Liquidità a breve termine (Attività a breve/ Passività a breve) % | Cash Flow/ Attivo % | Indebitamento previdenziale-tributario/ Attivo % |

| Agricoltura, silvicoltura e pesca | 2,8 | 9,4 | 92,1 | 0,3 | 5,6 |

| Estrazione, manifattura, produzione energia/gas | 3,0 | 7,6 | 93,7 | 0,5 | 4,9 |

| Forn. Acqua reti fognarie, rifiuti, trasm. Energia/gas | 2,6 | 6,7 | 84,2 | 1,9 | 6,5 |

| Costruzione di edifici | 3,8 | 4,9 | 108,0 | 0,4 | 3,8 |

| Ingegneria civile, costr. Specializzate | 2,8 | 5,3 | 101,3 | 1,4 | 5,3 |

| Comm. Ingrosso e dett. Autoveicoli, comm. Ingrosso, distrib. Energia/gas | 2,1 | 6,3 | 101,4 | 0,6 | 2,9 |

| Comm. Dettaglio, bar e ristoranti | 1,5 | 4,2 | 89,8 | 1,0 | 7,8 |

| Trasporto e magazzinaggio, Hotel | 1,5 | 4,1 | 86,0 | 1,4 | 10,2 |

| Servizi alle imprese | 1,8 | 5,2 | 95,4 | 1,7 | 11,9 |

| Servizi alle persone | 2,7 | 2,3 | 69,8 | 0,5 | 14,6 |

Lo scopo del sistema così implementato, come già accennato in precedenza, è quello di restringere il campo di applicazione della procedura di allerta, riducendo, in tal modo, il numero di segnalazioni per quelle imprese che non possono essere considerate in stato di crisi.

Giungendo alla conclusione, la procedura di allerta implementata dalla nuova riforma sulla crisi d’impresa, sembrerebbe porre le basi per una nuova cultura d’impresa, un nuovo modus operandi per la gestione di un’attività imprenditoriale. Tuttavia, preme precisare che, il sistema di indici di allerta elaborato dal Consiglio nazionale dei dottori commercialisti ed esperti contabili, ai sensi del secondo comma dell’art. 13 del D.Lgs. n. 14/2019, è subordinato rispetto agli assetti organizzativi di un’impresa, al suo generale sistema di controllo e alla prioritaria verifica della prospettiva di continuità aziendale. Secondo il CNDCEC, infatti, gli indici di allerta costituiscono sì segnali di crisi, ma non bastano, da soli, a far ritenere fondato uno stato di crisi.

L’articolo 13, terzo comma, del D.Lgs. n. 14/2019, modificato dall’art. 1 del D.Lgs. n. 147/2020

Con il terzo comma dell’art. 13 del D. Lgs. n. 14/2019, ci si sofferma sull’ipotesi in cui l’impresa decida di derogare agli indici suggeriti dal Consiglio Nazionale dei Dottori Commercialisti ed Esperti contabili, in quanto la loro automatica adozione potrebbe rappresentare causa di segnalazione agli organi preposti, senza che ciò corrisponda alla reale condizione di insolvenza dell’impresa. Nello specifico, il terzo comma dell’art. 13 stabilisce che “L’impresa che non ritenga adeguati, in considerazione delle proprie caratteristiche, gli indici elaborati a norma del comma 2 ne specifica le ragioni nella nota integrativa al bilancio di esercizio e indica nella medesima nota, gli indici idonei a far ragionevolmente presumere la sussistenza del suo stato di crisi”. Affinché ciò possa verificarsi, l’inadeguata adozione degli indici deve essere attestata da un professionista indipendente la cui dichiarazione produce effetti a decorrere dall’esercizio successivo a quello dell’attestazione. È bene sottolineare come, con l’attuale testo normativo, introdotto dall’art. 1, comma secondo, del D.Lgs. n. 147/2020, è stato modificato il previgente art. 13, in cui si stabiliva che l’attestazione produceva “effetti per l’esercizio successivo”, facendo presumere che la medesima dovesse essere rinnovata ogni anno**. Le attuali indicazioni danno validità alla relazione “a decorrere dall’esercizio successivo”. Pertanto, coerentemente alle condizioni economiche in cui versano molte aziende, non è più necessario intervenire ogni anno mediante rinnovo dell’attestazione, essendo sufficiente quella iniziale. Si tratta, in ogni caso di precisare che, secondo anche quanto riportato nella relazione illustrativa del D.Lgs. n.14/2020, si renderà necessaria una nuova relazione qualora dovessero mutare in modo sostanziale le condizioni iniziali tali da richiedere l’intervento del professionista attestatore.

** Il comma terzo dell’art. 13 del D.Lgs. n.14/2019 è stato modificato come di seguito indicato:

| Art. 13. Indicatori della crisi | Art. 13. Indicatori e indici della crisi |

| […] La dichiarazione, attestata in conformità al secondo periodo, produce effetti per l’esercizio successivo. | […] La dichiarazione, attestata in conformità al secondo periodo, produce effetti a decorrere dall’esercizio successivo. |

Gli strumenti per la prevenzione dello stato di crisi

Dalla lettura della Relazione Illustrativa al D.L. n. 14/2019 emerge come tra i principali obiettivi della raccomandazione n. 2014/135/UE vi è quello di “consentire alle imprese sane in difficoltà finanziaria di ristrutturarsi in una fase precoce, per evitare l’insolvenza e proseguire l’attività”, e ancora che “L’importanza di questo obiettivo è molto evidente poiché le possibilità di salvaguardare i valori di un’impresa in difficoltà sono direttamente proporzionali alla tempestività dell’intervento risanatore […]”.

A supporto della tempestiva rilevazione di una condizione di inadeguata continuità e di potenziale insolvenza, ci potrebbero essere una serie di strumenti, ovvero di attività, con cui monitorare e prevenire le condizioni di squilibrio reddituale, patrimoniale e finanziario. Si tratta di strumenti che, in un certo qual modo, vanno a completamento di quanto richiesto dall’art. 12 del D.Lgs. 14/2019 in tema di indicatori di allerta.

Tra gli strumenti, ricordiamo:

- l’analisi di bilancio;

- il rendiconto finanziario;

- il piano finanziario per la definizione del fabbisogno finanziario;

- la posizione finanziaria netta;

- il controllo di gestione;

- la predisposizione del budget di esercizio e l’analisi degli scostamenti (reporting).

Il rendiconto finanziario e la sua fase interpretativa

Il rendiconto finanziario costituisce un valido strumento per l’analisi dell’equilibrio finanziario dell’impresa. Tralasciando le metodologie di costruzione, nel proseguo ci soffermeremo su aspetti legati all’interpretazione dei risultati relativi all’andamento e alle dinamiche dei flussi finanziari dell’impresa.

Le differenti combinazioni del cash flow totale

La fase di lettura e interpretazione dei risultati relativi ai flussi finanziari dell’impresa prende avvio dall’indagine sulla composizione del cash flow totale.

Il cash flow totale scaturisce dalla somma algebrica tra il cash flow operativo (o reddituale) e il cash flow extra-operativo (o extra-reddituale). Dalla combinazione delle due grandezze è possibile rilevare quattro combinazioni, così come di seguito riportate:

| CF REDDITUALE (o operativo) | CF EXTRA-REDDITUALE (o extra-operativo) | CF TOTALE | |

| 1 | CF operativo+ | CF extra operativo+ | CF totale+ |

| 2 | CF operativo+ | CF extra operativo– | CF totale+oppure CF totale – |

| 3 | CF operativo – | CF extra operativo+ | CF totale+oppure CF totale – |

| 4 | CF operativo – | CF extra operativo– | CF totale– |

La lettura e l’interpretazione delle differenti combinazioni del cash flow totale

Stabilite le quattro differenti combinazioni, cerchiamo di analizzarle brevemente.

PRIMA COMBINAZIONE: CASH FLOW OPERATIVO POSITIVO E CASH FLOW EXTRA-OPERATIVO POSITIVO

La prima combinazione è indubbiamente la più auspicabile, poiché con essa si definisce una condizione favorevole per l’impresa, che registra sia un cash flow operativo che extra-operativo con risultato positivo.

La lettura e l’interpretazione di questa prima combinazione richiede alcune ulteriori considerazioni, con riferimento:

a) alla quantificazione dei flussi finanziari liberati della gestione caratteristica rispetto a quella extra-caratteristica;

b) alla composizione dei flussi finanziari della gestione extra-operativa, distinguendoli tra:

- flussi della gestione degli investimenti (nuovi investimenti o dismissioni);

- flussi della gestione finanziaria (nuovi finanziamenti e rimborsi finanziamenti);

- flussi della gestione tributaria (per lo più negativa).

Volendo chiarire quanto detto, serviamoci di alcune semplici esemplificazioni numeriche.

Caso 1: cash flow positivo senza distinzione delle aree della gestione extra-corrente

| Ipotesi 1 | Ipotesi 2 | |

| Cash flow operativo | 700 | 200 |

| Cash flow extra-operativo | 300 | 800 |

| Cash flow totale | 1.000 | 1.000 |

La prima ipotesi del caso n. 1, che richiama il punto sub a), è sicuramente più rassicurante rispetto all’ipotesi 2 che si caratterizza, a parità di cash flow totale, per un maggior peso dei flussi della gestione extra-operativa rispetto a quella reddituale.

Caso 2: cash flow positivo con evidenza della composizione delle gestioni extra-corrente

| Ipotesi 1 | Ipotesi 2 | |

| Cash flow operativo | 700 | 200 |

| Cash flow extra-operativo | 300 | 800 |

| di cui cash flow gestione finanziaria | 100 | -300 |

| di cui cash flow gestione degli Investimenti | 200 | 1.100 |

| Cash flow totale | 1.000 | 1.000 |

In questo secondo caso, punto sub b), il dettaglio sulla composizione della gestione extra-corrente permette di distinguere due ipotetiche situazioni, di cui la prima vede l’influenza positiva sia della gestione finanziaria che degli investimenti, rispetto alla seconda, in cui la gestione finanziaria drena risorse se si considera quanto accade nella gestione degli investimenti.

SECONDA COMBINAZIONE: CASH FLOW OPERATIVO E CASH FLOW EXTRA-OPERATIVO NEGATIVO

La seconda combinazione è contrassegnata da un flusso di cassa della gestione operativa positivo rispetto a quello della gestione extra-operativa negativo. Dalla somma algebrica delle due grandezze si avrà un risultato totale, che può essere con segno positivo o con segno negativo, a seconda della prevalenza del risultato della gestione operativa rispetto a quella non operativa.

Caso 3: Cash flow totale positivo o negativo come somma algebrica tra gestione operativa e non operativa

| Ipotesi 1 | Ipotesi 2 | |

| Cash flow operativo | 700 | 200 |

| Cash flow extra-operativo | -300 | -800 |

| Cash flow totale | 400 | -600 |

Dalle ipotesi sopra riportate (caso n. 3) è evidente che, il valore del cash flow totale, risente del risultato negativo della gestione extra-corrente, in particolare nella seconda delle due, in cui si registra il completo assorbimento dei flussi operativi (cash flow totale negativo).

Caso 4: Cash flow totale positivo o negativo con evidenza della composizione della gestione extra-corrente

| Ipotesi 1 | Ipotesi 2 | Ipotesi 3 | |

| Cash flow operativo | 700 | 200 | 800 |

| Cash flow extra-operativo | -300 | -800 | -750 |

| di cui cash flow gestione finanziaria | 100 | -300 | -900 |

| di cui cash flow gestione degli Investimenti | -400 | -500 | 150 |

| Cash flow totale | 400 | -600 | 50 |

Nella tabella del caso n. 4 sono invece riportate tre ipotesi, alternando valori di cash flow totali in relazione al diverso andamento dei risultati della gestione operativa e non operativa.

Nello specifico, nell’ipotesi n. 1, il cash flow totale positivo si riduce in virtù dell’assorbimento delle risorse finanziarie della gestione degli investimenti (nuovi investimenti), nonostante il contributo positivo, ovvero afflusso di risorse, della gestione dei finanziamenti (capitale di debito). Si potrebbe pensare, ad esempio, di trovarsi in una fase di crescita dell’azienda in cui il ricorso ai finanziamenti è propedeutico all’incremento del parco impianti. Buono anche il contributo della gestione operativa.

L’ipotesi n. 2 si caratterizza, invece, per una gestione extra-operativa che ha assorbito per intero il flusso prodotto dalla gestione reddituale, sia con riferimento alla gestione degli investimenti (ad esempio nuovi investimenti) e sia con riferimento alla gestione dei finanziamenti (rimborso dei finanziamenti). Pertanto, allo scarso contributo dei flussi della gestione reddituale, si aggiungono l’assorbimento della gestione finanziaria oltre a quello della gestione degli investimenti.

Nella terza ipotesi, nonostante un cash flow operativo positivo che ha garantito un flusso di cassa totale anch’esso di valore positivo, occorre registrare l’influenza della gestione extra-corrente, e in particolare, dei flussi della gestione finanziaria, tali da determinare un assortimento parziale dei flussi operativi. In questa circostanza, il supporto dei flussi dell’area degli investimenti risulta fondamentale per scongiurare un valore negativo del cash flow totale.

TERZA COMBINAZIONE: CASH FLOW OPERATIVO NEGATIVO E CASH FLOW EXTRA-OPERATIVO POSITIVO

La terza combinazione denota un’anomalia nella struttura finanziaria dell’impresa, poiché condizionata, in prevalenza, dai flussi prodotti dalla gestione extra-reddituale, con segno positivo, se raffrontati a quelli della gestione reddituale negativa. Anche in questa circostanza il risultato relativo al cash flow totale può essere positivo o negativo a seconda dei risultati delle due gestioni.

Caso 5: Cash flow operativo negativo e cash flow extra-corrente positivo

| Ipotesi 1 | Ipotesi 2 | |

| Cash flow operativo | -600 | -1.000 |

| Cash flow extra-operativo | 700 | 500 |

| Cash flow totale | 100 | -500 |

È chiaro che, per un’indagine più approfondita nel caso di cash flow operativo minore di zero, ci si dovrebbe focalizzare non tanto sul valore positivo del flusso extra-corrente, quanto sulle motivazioni alla base di un flusso di cassa operativo con segno meno. Il fine ultimo è sicuramente quello di comprendere se trattasi di una condizione avente carattere fisiologico (difficoltà temporanea di incasso, incremento del costo del personale in relazione all’aumento della capacità produttiva, ecc.), piuttosto che patologico (fallimento di un importante cliente, ingresso sul mercato di un nuovo concorrente e relativa perdita di una quota di mercato, perdita su crediti non recuperabile, ecc.). Dall’analisi deve quindi emergere se la difficoltà di garantire flussi finanziari caratteristici sia o meno riconducibile a eventi sporadici o, eventualmente, ad avvenimenti strutturali.

Caso 6: Cash flow totale con evidenza della composizione della gestione extra-corrente

| Ipotesi 1 | Ipotesi 2 | |

| Cash flow operativo | -600 | -1.000 |

| Cash flow extra-operativo | 700 | 500 |

| di cui cash flow gestione Finanziaria | -200 | 600 |

| di cui cash flow gestione degli Investimenti | 900 | -100 |

| Cash flow totale | 100 | -500 |

Anche in questa circostanza, fermo restando il risultato finale, vi è sempre da considerare la composizione delle gestioni extra-corrente. In particolare, nell’ipotesi n. 1, la lettura d’insieme potrebbe essere smorzata, qualora il contributo della gestione degli investimenti fosse relativa a nuovi investimenti, funzionali a strategie di crescita dell’impresa, in vista di una maggiore redditività utile all’aumento dei flussi della gestione operativa. Nell’ipotesi n. 2, invece, si invertono i ruoli, in relazione al fatto che si segnala un incremento degli afflussi della gestione finanziaria. Sarebbe da comprendere se, tale afflusso, abbia la finalità di supportare un rilancio dell’impresa, nonostante un temporaneo cash flow operativo negativo, o sia espressione di un fenomeno che va a peggiorare una condizione già molto precaria.

QUARTA COMBINAZIONE: CASH FLOW OPERATIVO NEGATIVO E CASH FLOW EXTRA-OPERATIVO NEGATIVO

La quarta e ultima combinazione è, indubbiamente, la più preoccupante, poiché indicativa di un cash flow operativo negativo che si somma a un cash flow extra reddituale anch’esso negativo.

Caso 7: Cash flow totale positivo o negativo

| Ipotesi 1 | Ipotesi 2 | |

| Cash flow operativo | -600 | -1.000 |

| Cash flow extra-operativo | -500 | -200 |

| Cash flow totale | -1.100 | -1.200 |

Si tratta di un ambito che evidenzia uno stato di disequilibrio finanziario durevole e irreversibile, propedeutico alla liquidazione volontaria o al fallimento dell’impresa. L’errore che si potrebbe commettere, davanti a questa ipotesi, è quello di voler, a tutti i costi, risalire alla o alle cause scatenanti, al fine di intervenire per quanto ciascun intervento spesso si potrebbe rilevare tardivo e inefficace.

Gli indici di composizione degli impieghi e delle fonti

Nella fase interpretativa del rendiconto finanziario, oltre quanto detto sino ad ora, potrebbe essere utile soffermarsi, tra l’altro, sulla composizione degli impieghi e delle fonti, mediante la determinazione del peso percentuale delle differenti classi di impieghi di risorse finanziarie (si ricorda che gli impieghi di risorse finanziarie sono date dall’aumento delle attività (o attivo) e da una riduzione delle passività (o passivo); l’aumento delle attività è rappresentativo del processo di investimento in azienda, mentre la riduzione della passività è data dal rimborso dei finanziamenti) relativamente alle diverse aree (area gestione reddituale, dei finanziamenti e degli investimenti) sul totale impieghi, così come il peso percentuale delle differenti aree delle fonti finanziarie sul totale fonti.

Pertanto, avremo:

| INDICI DI COMPOSIZIONE DEGLI IMPIEGHI | INDICI DI COMPOSIZIONE DELLE FONTI | ||||||

|

| ||||||

|

| ||||||

|

|

L’interpretazione degli indici di composizione prende avvio dall’indagine sulla gestione reddituale, mettendo a confronto le risorse finanziarie prodotte dalla gestione reddituale (flussi) rispetto al loro impiego.

| INDICI DI COMPOSIZIONE DEGLI IMPIEGHI | INDICI DI COMPOSIZIONE DELLE FONTI | ||||||

|

|

Uno dei principali aspetti da trattare, parlando di gestione reddituale, è la verifica della giusta armonizzazione temporale tra l’afflusso di mezzi finanziari prodotti dalla gestione operativa (principalmente ricavi di vendita incassati), rispetto al loro impiego, determinato principalmente, dalle uscite della gestione reddituale (costi di esercizio), oltre ai crediti non riscossi o al magazzino non venduto. A tal proposito, infatti, la classe dei crediti commerciali e del magazzino rappresentano impieghi di risorse finanziarie di natura reddituale per le quali non si è ancora concluso il ciclo monetario, da cui la trasformazione in denaro (fonti di cassa e banca). Pertanto, ad esempio, un eccessivo sbilanciamento rappresentato da un peso percentuale degli impieghi della gestione reddituale (60% di impieghi reddituali su totale impieghi) rispetto all’incidenza dei flussi provenienti dalle fonti di natura operativa (20% delle fonti reddituali su totale fonti), potrebbe far presagire una situazione in cui gli impieghi reddituali troveranno copertura attraverso flussi finanziari provenienti da finanziamenti esterni.

È bene precisare, per una più completa disamina, che il ricorso alle fonti esterne per supportare la liquidità dell’impresa non costituisce a priori una criticità per l’impresa medesima; lo diventa nel momento in cui si attiva un circolo vizioso, in relazione al quale, le nuove fonti provenienti dalla gestione finanziaria vengano utilizzate per rimborsare altri finanziamenti, a loro volta contratti per far fronte a necessità di tipo “non operativo”. Pertanto, l’impresa si trova a contrarre nuovi finanziamenti per rimborsare vecchi finanziamenti, piuttosto che per alimentare il processo reddituale.

Passando agli indici di composizione della gestione finanziaria, sovente il peso percentuale degli impieghi finanziari sul totale impieghi è riconducibile alle operazioni di rimborso dei finanziamenti giunti a naturale scadenza. Il pericolo è dato, in questa circostanza, dall’ipotesi in cui il rimborso è dettato ad esempio da una revoca degli affidamenti da parte di un istituto bancario.

| INDICI DI COMPOSIZIONE DEGLI IMPIEGHI | INDICI DI COMPOSIZIONE DELLE FONTI | ||||||

|

|

Dal lato fonti, potrebbe essere interessante scindere l’indice di cui sopra in due “sotto-indici”, ovvero:

|

|

||||||

|

Così facendo, è possibile comprendere quale sia la provenienza della fonte e se la medesima sia frutto di un processo di patrimonializzazione mediante apporto di capitale proprio da parte del management aziendale (a tal proposito, si tenga presente la necessità di garantire una buona patrimonializzazione dell’impresa anche ai fini degli indici di allerta), piuttosto che di provenienza di capitale di terzi. È bene ricordare che il flusso relativo al capitale proprio non contempla operazioni quali, ad esempio, l’aumento del capitale mediante l’utilizzo di riserve, piuttosto che l’aumento del patrimonio netto mediante operazioni di rivalutazione delle immobilizzazioni. Ciò a voler sottolineare come il flusso deve essere comprovato da un reale ingresso di risorse finanziarie.

Il peso prevalente di finanziamenti di terzi, invece, deve essere analizzato con una particolare attenzione al meccanismo della leva finanziaria, in funzione della quale, il ricorso al capitale di finanziamento potrebbe stimolare il rendimento degli investimenti, i cui effetti sono rinvenibili in un incremento del reddito operativo; l’aumento del reddito operativo rappresenta il primo dei presupposti per la generazione di flussi finanziari (gestione caratteristica) dell’impresa. In altri termini, il ricorso al capitale di terzi non va a priori screditato, se rientra nel circuito “fisiologico” finanziario dell’impresa, a supporto dell’ordinaria attività della stessa.

Per concludere gli indici di composizione della gestione degli investimenti.

| INDICI DI COMPOSIZIONE DEGLI IMPIEGHI | INDICI DI COMPOSIZIONE DELLE FONTI | ||||||

|

|

Con l’analisi sull’area degli investimenti si ha la possibilità, ad esempio, di valutare se il peso percentuale degli impieghi siano riconducibili a nuovi investimenti relativi al rinnovo del parco impianti, oppure all’apertura di nuove sedi operative, o ancora a strategie di espansione dell’impresa, ampliamento della capacità produttiva, ecc.. Si tratta di ipotesi che sono evidente segnale di un orientamento strategico di crescita sul lungo termine. Il tutto, ricollegandosi alla gestione reddituale, va letto in relazione agli effetti che ne deriveranno per l’appunto sui flussi del circuito operativo. Così come lo stesso indice, dal lato delle fonti, va interpretato in correlazione alla gestione finanziaria per verificare se i flussi finanziari a copertura degli investimenti provengono maggiormente dagli apporti di capitale proprio oppure dal ricorso al capitale di terzi. Rispetto a quanto detto, di contro, il peso percentuale alto del totale fonti relative alla gestione degli investimenti potrebbe essere dovuto a un processo di disinvestimento in corso di realizzo (liquidazione dell’attivo aziendale) e quindi a uno stato di crisi aziendale.

Nella tabella sinottica a seguire riportiamo alcune ipotesi di giudizio che è possibile esprimere nella lettura degli indici di composizione degli impieghi e delle fonti:

| ESPRESSIONE DI GIUDIZIO | IMPIEGHI | FONTI |

| Giudizio positivo | Nel caso in cui gli impieghi riguardino in prevalenza la gestione degli investimenti durevoli per la crescita dell’azienda ovvero per il rinnovo dei macchinari e attrezzature obsolete. | Nel caso in cui le fonti di flussi finanziari provengano in misura prevalente dalla gestione corrente, con particolare attenzione alla grandezza economica del MOL positivo. |

| Giudizio tendenzialmente positivo | Nel caso in cui gli impieghi concernono prevalentemente il rimborso dei finanziamenti alla loro naturale e fisiologica scadenza. | Nel caso in cui le fonti di flussi finanziari sono il frutto di un processo di patrimonializzazione (aumento di capitale e/o accantonamento di utili) o provengano da disinvestimenti relativi a riammodernamenti o riconversioni di immobilizzazioni. |

| Giudizio tendenzialmente negativo | Nel caso in cui gli impieghi riguardino in prevalenza il rimborso del capitale proprio o l’erogazione dei dividendi. In entrambe le circostanze si denota una scarsa attenzione dell’impresa alla patrimonializzazione anche mediante autofinanziamento (in caso di pagamento di dividendi). Altra condizione si potrebbe registrare con il rimborso dei finanziamenti, in caso di revoca immediata da parte degli istituti di credito. | Nel caso in cui le fonti finanziarie siano riconducibili in prevalenza a operazioni di acquisizione di finanziamenti da terzi o anche a disinvestimenti non di tipo liquidatorio, ma in ogni caso effettuati per ridimensionare la struttura organizzativa, a seguito di erronee valutazioni sulla capacità produttiva (capacità produttiva non utilizzata). Rientrano in questa casistica anche situazioni di natura straordinaria non facilmente ripetibili nel futuro (plusvalenza da alienazione). |

| Giudizio negativo | Nel caso in cui gli impieghi provengano in prevalenza dalla gestione reddituale, ovvero qualora si registri, sostanzialmente, un Margine Operativo Lordo e/o un Reddito Operativo negativi, non forieri di ricchezza per l’impresa. | Nel caso in cui le fonti finanziarie provengano in prevalenza da situazioni di tipo liquidatorio, per cui l’impresa dismette i beni in un’ottica di chiusura e non più di mantenimento della “continuità”. |

Rendiconto finanziario dei flussi di cash flow

A conclusione proponiamo un prospetto riepilogativo in cui è possibile rappresentare le varie voci di impieghi e fonti, sia per importi che per peso percentuale, divisi tra operazioni relative al CF Operativo e operazioni relative al CF Extra-operativo.

RENDICONTO FINANZIARIO DEI FLUSSI DI CASH FLOW

| IMPIEGHI | FONTI | ||||

| VOCI DI BILANCIO | IMPORTI | % | VOCI DI BILANCIO | IMPORTI | % |

| Crediti verso clienti entro i dodici mesi | Debiti verso istituti di previdenza | ||||

| Debiti verso fornitori entro i dodici mesi (pagamenti) | Crediti verso clienti entro i dodici mesi (riscossioni) | ||||

| Debiti verso dipendenti (pagamenti) | …… | ||||

| ….. | |||||

| Totale impieghi correlati alla gestione reddituale | Totale fonti correlate alla gestione reddituale | ||||

| CASH FLOW OPERATIVO (se negativo) <0 | CASH FLOW OPERATIVO (se positivo) >0 | ||||

| Impieghi correlati alla gestione finanziaria | Fonti correlate alla gestione finanziaria | ||||

| Crediti verso altri entro 12 mesi | Crediti verso altri entro 12 mesi (riscossioni) | ||||

| Crediti verso altri oltre 12 mesi | Crediti verso altri oltre 12 mesi (riscossioni) | ||||

| Debiti verso banche entro 12 mesi (pagamenti) | Debiti verso banche entro 12 mesi | ||||

| ….. | …… | ||||

| Totale impieghi correlati alla gestione finanziaria | Totale fonti correlate alla gestione finanziaria | ||||

| Impieghi correlati alla gestione investimenti-patrimoniale | Fonti correlate alla gestione investimenti-patrimoniale | ||||

| Costi di impianto e ampliamento (nuovi investimenti) | Costi di impianto e ampliamento (dismissioni) | ||||

| Attrezzature industriali e commerciali (nuovi investimenti) | Attrezzature industriali e commerciali (dismissioni) | ||||

| Minusvalenze da alienazioni | |||||

| Tot. impieghi correlati alla gestione degli investimenti | Tot. fonti correlate alla gestione degli investimenti | ||||

| TOTALE IMPIEGHI | TOTALE FONTI | ||||

| SALDO (AUMENTO DEL CASH FLOW) | SALDO (RIDUZIONE DEL CASH FLOW) |

Il prospetto sopra esposto permette una valutazione di giudizio esaminando in modo combinato i flussi di impieghi e di fonti, con i rispettivi vincoli di complementarità. In tal senso, è possibile indagare le voci di impieghi e fonti, in relazione al loro contributo in un’ottica temporale (entro e oltre i dodici mesi), distinti per area (reddituale, finanziaria, patrimoniale e tributaria). Non bisogna, infatti, dimenticare che le dinamiche finanziarie risentono dei giusti equilibri relativi all’armonica sincronizzazione tra entrate e uscite di breve, medio e lungo termine, con attenzione all’area gestionale di provenienza.

Ulteriori indici utili all’interpretazione dei dati sui flussi finanziari dell’impresa

A seguire determiniamo ulteriori indici utili all’interpretazione dei flussi provenienti dal prospetto del rendiconto finanziario.

- Indice di copertura dei nuovi investimenti con i flussi di cassa totali

| Cash Flow Totale |

| Totale nuovi investimenti in beni strumentali |

L’indice indica il contributo del CF totale alla copertura dei nuovi investimenti.

Volendo approfondire la portata informativa del già menzionato indice, potremmo stabilire quale sia stata la copertura del cash flow della gestione reddituale per l’acquisto di beni strumentali, ovvero:

- Indice di copertura dei nuovi investimenti con i flussi di cassa gestione reddituale

| Cash Flow Gestione Reddituale |

| Totale nuovi investimenti in beni strumentali |

È naturale che, ad esempio, un alto valore di quest’indice sia espressione di una redditività che l’impresa è stata in grado di generare mediante l’utilizzo dei beni strumentali. Una dinamica reddituale non corretta potrebbe, invece, indurre l’impresa a ricorrere ai flussi di cassa provenienti dal capitale di terzi, o addirittura da operazioni di dismissioni.

Con riferimento alla redditività delle vendite potremmo determinare il seguente indice:

- Indice di redditività delle vendite in termini finanziari

| Cash Flow Gestione reddituale | x100 |

| Fatturato |

L’indice di redditività “finanziaria” delle vendite può essere messo a confronto con l’indice di redditività “economica” delle vendite (ROS = Return On Sale) dato dal rapporto tra il Reddito Operativo/Fatturato. Pertanto, a un’indagine di tipo statico, rappresentata dal ROS, che esprime la redditività delle vendite si passa, in questo caso, a un’indagine di tipo dinamico che chiarisce se quel reddito operativo si è successivamente trasformato in flusso di cassa della gestione caratteristica. Ad esempio, un ROS pari al 10% vuol dire che per ogni 100 euro di fatturato realizzato, 10 euro si trasforma in reddito operativo. Con l’indice di redditività finanziaria, si può verificare se quel 10% sia rimasto tale oppure, ad esempio, se un incremento dei crediti verso i clienti (impieghi) abbia determinato un suo abbassamento.

Dal confronto tra il reddito operativo e i flussi di cassa potremmo, invece, avere:

- Indice di incidenza del reddito operativo sul flusso di CF Totale

| Reddito Operativo |

| Cash flow Gestione Totale |

- Indice di incidenza del reddito operativo sul flusso di CF Reddituale

| Reddito Operativo |

| Cash flow Gestione Reddituale |

- Indice di incidenza del reddito operativo sul flusso di CF Extra-Reddituale

| Reddito Operativo |

| Cash flow Gestione Extra-Reddituale |

Richiamando la redditività degli investimenti totali, o anche la redditività degli investimenti impiegati nella sola gestione caratteristica, è possibile verificare la copertura dei medesimi grazie ai flussi finanziari prodotti dalle differenti gestioni.

Per cui avremo:

- Indice di redditività degli investimenti con riferimento al CF Totale

| Cash Flow Gestione Totale | x100 |

| Capitale investito (anche solo nella gestione reddituale) |

Così come visto in precedenza, anche in questa circostanza si potrebbe fare un raffronto con l’analisi per indici, considerando ad esempio il ROI, il ROA, ecc.. A titolo esemplificativo, il ROI =RO/CI (dove RO = Reddito Operativo e CI= Capitale Investito) è rappresentativo della produttività aziendale che troverebbe una sua conferma, da un punto di vista finanziario, dal raffronto tra il CF operativo rapportato al capitale investito (impieghi totali). In tal senso avremo:

- Indice di redditività degli investimenti con riferimento al CF Reddituale

| Cash Flow Gestione Reddituale | x100 |

| Capitale investito (anche solo nella gestione reddituale) |

Volendo verificare l’adeguatezza alla copertura dei finanziamenti, sempre riferito alle tre classi di cash flow, avremo

- Indice di adeguatezza finanziaria con riferimento al CF Totale

| Cash Flow Gestione Totale |

| Rata rimborso finanziamenti |

- Indice di adeguatezza finanziaria con riferimento al CF Reddituale

| Cash Flow Gestione Reddituale |

| Rata rimborso finanziamenti |

- Indice di adeguatezza finanziaria con riferimento al CF Extra-Reddituale

| Cash Flow Gestione Extra-Reddituale |

| Rata rimborso finanziamenti |

L’adeguatezza finanziaria può essere indagata focalizzandosi, tra l’altro, sui soli oneri finanziari, volendo al netto dei proventi finanziari. In tal senso si esprime la copertura degli oneri finanziari con il contributo dei flussi di cassa totali operativi o extra-operativi. Naturalmente meglio se la copertura è fatta con quelli derivanti dalla gestione operativa.

Pertanto, avremo:

- Indice di adeguatezza finanziaria con riferimento al CF Totale

| Cash Flow Gestione Totale |

| Oneri finanziari (volendo al netto dei proventi finanziari) |

- Indice di adeguatezza finanziaria con riferimento al CF Reddituale

| Cash Flow Gestione Reddituale |

| Oneri finanziari (volendo al netto dei proventi finanziari) |

- Indice di adeguatezza finanziaria con riferimento al CF Extra-Reddituale

| Cash Flow Gestione Extra – Reddituale |

| Oneri finanziari (volendo al netto dei proventi finanziari) |

Il valore segnaletico della posizione finanziaria netta

L’equilibrio finanziario dell’impresa è un aspetto fondamentale da attenzionare al fine di preservare la continuità aziendale, rappresentando, il suo significativo peggioramento, una delle principali cause delle crisi d’impresa.

A tal proposito, tra gli strumenti di diagnosi dello “stato di salute monetario” dell’impresa, vi è l’indicatore della posizione finanziaria netta (PFN), attraverso il quale è possibile indagare e valutare:

- il livello complessivo dell’indebitamento dell’impresa;

- la solidità della struttura patrimoniale;

- la capacità di restituzione del debito finanziario.

Il valore segnaletico del suddetto indicatore fornisce importanti spunti di riflessione orientati a un potenziamento dell’equilibrio finanziario e monetario in un’ottica di tutela del patrimonio aziendale sia nel breve che nel medio-lungo termine.

L’indicatore evidenzia, infatti, la capacità dell’azienda di coprire le passività finanziarie con le sole disponibilità liquide immediate, nonché quelle differite di natura finanziaria.

Nel proseguo una sintesi delle procedure operative di calcolo della posizione finanziaria netta e della sua funzione informativa assunta all’interno del bilancio di esercizio.

Posizione finanziaria netta: descrizione e contenuti

L’indicatore della posizione finanziaria è dato dalla somma algebrica tra grandezze finanziarie, siano esse di breve o medio e lungo periodo.

In tal senso, per poter procedere al suo calcolo risulterebbe utile una rielaborazione dello Stato patrimoniale secondo il criterio funzionale.

La riclassificazione secondo il criterio funzionale consiste nell’aggregare gli impieghi (attività o investimenti) e le fonti (passività o finanziamenti) distinguendole in base all’area gestionale di appartenenza, ovvero operativa ed extra operativa.

Pertanto, lo schema di riclassificazione dello stato patrimoniale secondo il criterio funzionale, ivi rappresentato, assolve il compito di offrire una differente lettura degli impieghi e delle fonti, distinte tra operative ed extra operative, siano esse di breve che di medio-lungo periodo.

STATO PATRIMONIALE RICLASSIFICATO CON IL CRITERIO FUNZIONALE

| ATTIVO | PASSIVO |

|---|---|

| Attività operative a breve termine | Patrimonio netto |

| Attività operative a medio/lungo termine | |

| Totale attività operative | Passività operative a breve termine |

| Passività operative a medio/lungo termine | |

| Totale passività operative | |

| Attività finanziarie prontamente liquidabili | Passività finanziarie a breve termine |

| Attività finanziarie a breve termine | Passività finanziarie a medio/lungo termine |

| Attività finanziarie a medio/lungo termine | |

| Totale attività finanziarie | Totale passività finanziarie |

| Totale attivo | Totale passivo |

La ratio che sottende la determinazione della posizione finanziaria netta è da ricercare nell’opportunità di depurare l’attivo e il passivo di bilancio di tutte quelle componenti ascrivibili alla gestione caratteristica dell’impresa, individuando all’interno del bilancio le attività e le passività tipicamente finanziarie, ponendo altresì evidenza sulla scadenza temporale (crediti e debiti entro e oltre 12 mesi).

In particolare, per determinare la PFN occorrerà quindi:

- individuare all’interno delle categorie del CCN e MASA (CCNF) le attività e passività tipicamente finanziarie rispetto a quelle operative;

- riclassificare le attività finanziarie in un’ottica di breve e medio-lungo termine come di seguito riportato:

- attività e passività finanziarie prontamente liquidabili, cioè monetizzabili entro i tre mesi;

- attività e passività finanziarie liquidabili nel breve periodo, ovvero monetizzabili tra i tre mesi ed i dodici mesi;

- attività e passività finanziarie liquidabili nel medio e lungo periodo, pertanto monetizzabili oltre i dodici mesi.

| Nota bene. – CCN (Capitale Circolante Netto) è dato dalla differenza tra Attivo corrente e Passivo corrente, intendendo per attivo corrente la sommatoria tra le liquidità immediate (ad es. cassa e banca), liquidità differite (ad esempio crediti verso clienti) e disponibilità (ad es. magazzino) e per passivo corrente i debiti con scadenza entro i 12 mesi (ad es. debiti di fornitura). – MA.SA. (Margine di struttura allargato) è dato dalla differenza tra Passivo consolidato (patrimonio netto + debiti di medio e lungo periodo) e Attivo fisso (immobilizzazioni immateriali, materiali e finanziarie). – CCNF Capitale Circolante Netto Fisso. |

Ignorare l’aspetto temporale della PFN potrebbe indurre a trascurare eventuali sintomi relativamente a crisi di liquidità tali da accentuare il rischio d’impresa oltre i limiti fisiologici.

La stratificazione delle voci finanziarie secondo la variabile temporale consentirà, infatti, di calcolare la posizione finanziaria netta complessiva per via graduale mediante il confronto di grandezze omogenee.

Nello specifico:

- Posizione finanziaria netta di breve periodo di primo livello, ottenuta come differenza tra attività finanziarie prontamente liquidabili (cassa, banca e titoli facilmente monetizzabili) e passività a breve, ovvero debiti finanziari verso controllate, collegate, controllanti, debiti verso banche, debiti di factoring, anticipazioni bancarie, ecc.

| + Attività finanziarie prontamente liquidabili |

| – Passività finanziarie a breve |

| = POSIZIONE FINANZIARIA NETTA DI BREVE PERIODO DI PRIMO LIVELLO |

- Posizione finanziaria netta di breve periodo di secondo livello, calcolata come la sommatoria tra attività finanziarie prontamente liquidabili e attività finanziarie a breve (crediti finanziari verso controllate, collegate e controllanti, titoli non prontamente liquidabili, ratei e risconti finanziari attivi, ecc.) a cui vanno sottratte le passività finanziarie correnti;

| + Attività finanziarie prontamente liquidabili |

| + Attività finanziarie a breve |

| – Passività finanziarie a breve |

| = POSIZIONE FINANZIARIA NETTA DI BREVE PERIODO DI SECONDO LIVELLO |

- Posizione finanziaria netta di medio e lungo periodo di primo livello, ottenuta confrontando le attività finanziarie prontamente liquidabili e tutte le passività finanziarie, includendovi, oltre alle passività finanziarie di breve, anche le passività finanziarie di medio/lungo periodo come mutui bancari, cambiali finanziarie, debiti verso soci, debiti finanziari verso controllate, collegate e controllanti, debiti di leasing, ecc.

| + Attività finanziarie prontamente liquidabili |

| – Totale passività finanziarie (passività finanziarie a breve + passività finanziarie di m/l termine) |

| = POSIZIONE FINANZIARIA NETTA DI MEDIO E LUNGO PERIODO DI PRIMO LIVELLO |

- Posizione finanziaria netta di medio e lungo periodo di secondo livello, calcolata come differenza tra le attività finanziarie di breve e quelle prontamente liquidabili ridotte del valore di tutte le passività finanziarie, siano esse entro che oltre i 12 mesi.

| + Attività finanziarie prontamente liquidabili |

| + Attività finanziarie a breve |

| – Totale passività finanziarie (passività finanziarie a breve + passività finanziarie di m/l termine) |

| = POSIZIONE FINANZIARIA NETTA DI MEDIO E LUNGO PERIODO DI SECONDO LIVELLO |

- Posizione finanziaria netta di medio e lungo periodo complessiva, ottenuta confrontando tutte le attività finanziarie e tutte le passività finanziarie, ricomprendendo in aggiunta alle categorie citate anche le attività finanziarie di medio/lungo periodo, tra cui crediti finanziari verso controllate, collegate e controllanti, titoli immobilizzati, partecipazioni, altri crediti finanziari di medio e lungo termine, ratei e risconti pluriennali, ecc.

| + Attività finanziarie prontamente liquidabili |

| + Attività finanziarie a breve |

| + Attività finanziaria di medio e lungo termine |

| – Totale passività finanziarie (passività finanziarie a breve + passività finanziarie di m/l termine) |

| = POSIZIONE FINANZIARIA NETTA DI MEDIO E LUNGO PERIODO DI TERZO LIVELLO O COMPLESSIVA |

È naturale che, una posizione finanziaria netta positiva, alimentata da processi gestionali di tipo operativo, piuttosto che finanziario (ad es. nuovi finanziamenti) o degli investimenti (ad es. disinvestimenti), oltre a garantire una più coerente copertura di impieghi, denota un’immissione di liquidità nei circuiti monetari capace di sovvenzionare l’intera gestione senza il ricorso a ulteriori forme di finanziamento proprio (autofinanziamento dell’impresa) o di terzi.

Di contro, una posizione finanziaria netta negativa è espressione della difficoltà monetaria in cui versa la compagine aziendale, frutto di una condizione fisiologica o addirittura patologia del disequilibrio in corso che, a seconda delle circostanze, potrebbe essere conseguenza di una contrazione dell’attività operativa stessa (peggioramento delle vendite), oppure correlata a complicazioni di natura finanziaria (difficoltà di rimborso dei finanziamenti).

L’impiego della Posizione finanziaria nell’analisi del bilancio

Per quanto sopra affermato, il valore segnaletico della posizione finanziaria netta si arricchisce di ulteriori spunti di riflessione se lo stesso viene impiegato mediante il rapporto tra grandezze reddituali o patrimoniali.

Ai fini dell’analisi della solidità della struttura si segnala anzitutto il rapporto:

PFN/capitale proprio

L’indice di indebitamento netto (si dice netto per distinguerlo dall’indice di indebitamento Capitale Investito/Capitale Netto che considera la globalità degli impieghi e delle fonti siano essi di natura operativa che finanziaria) è segnaletico del livello di ricorso dell’azienda al capitale di terzi rispetto alle fonti proprie, qualora l’impresa non sia in grado di coprire con il capitale proprio il fabbisogno finanziario di breve, medio e lungo termine (per la determinazione di questo indice sarebbe opportuno utilizzare al numeratore la configurazione della posizione netta complessiva). Un valore negativo di questo indicatore è espressione di una posizione netta finanziaria negativa, ovvero di una liquidità residua negativa. In altri termini, avendo fatto eccessivo ricorso al capitale di terzi, il rimborso delle passività finanziarie non riesce a trovare copertura con le liquidità prontamente liquidabili. L’impresa in tal senso risulta eccessivamente indebitata. Diversamente per valori positivi dell’indicatore, s’intende che la liquidità residua, dopo aver coperto il fabbisogno finanziario dell’impresa (debiti di breve e di medio e lungo termine di natura finanziaria), è tale da attestare un minor ricorso al capitale di terzi a fronte di una oculata gestione finanziaria che vede il contributo del capitale proprio dell’impresa.

Rapportando invece:

PFN/capitale investito

otteniamo invece l’indice di copertura finanziaria netta dell’impresa, con cui saremmo in grado di indicare il ritorno in forma liquida degli assets finanziati mediante ricorso ad indebitamento finanziario netto o con capitale proprio. Infatti, per valori negativi, la portata informativa di questo indice evidenzia un eccessivo ricorso al capitale di terzi per finanziarie l’acquisizione di investimenti impegnati nell’attività operativa, non in grado di autogenerarsi. In senso opposto, un valore positivo è segnaletico del fatto che gli investimenti immessi nel processo produttivo riescono ad esprimere un ritorno sotto forma di liquidità tale da riuscire a coprire gli esborsi finanziari dettati dal ricorso ai debiti finanziari sia di breve che di medio e lungo termine.

In definitiva, un indice di indebitamento netto, piuttosto che un indice di copertura finanziaria netta degli investimenti con segno negativo costituiscono un importante parametro per definire una potenziale difficoltà finanziaria dell’impresa.

Diversamente, volendo indagare sulla capacità di restituzione del debito, allora risulterà necessario verificare la capacità dell’impresa di generare flussi positivi derivanti dalle vendite e in via più ristretta dalla gestione caratteristica.

Nello specifico:

PFN/vendite

esprime il tasso di assorbimento dell’esposizione finanziaria attraverso la liquidità derivante dalla gestione operativa. In tal senso, la liquidità residuale non assorbita dai costi di gestione sarà reimmessa nel circuito monetario dell’impresa senza ricorso all’indebitamento.

Un andamento preoccupante dell’indicatore in questione tradurrebbe un duplice fattore di criticità riconducibile all’aspetto sia economico che finanziario, in quanto evidenza dell’incapacità della gestione corrente nell’assorbire l’indebitamento, aggravando, per conseguenza il peso degli oneri finanziari.

Da ultimo:

PFN/EBITDA

esprime il flusso reddituale della gestione caratteristica al lordo degli oneri finanziari delle imposte e dei costi operativi non monetari (ammortamenti e svalutazioni più tipicamente). Dal rapporto si otterrebbe la capacità dell’impresa di rimborsare le passività finanziarie attraverso i flussi finanziari legati alla redditività dell’area gestionale, escludendo da ciò i costi non monetari.

L’informativa di bilancio e la posizione finanziaria netta

Sulla base di tali presupposti e in funzione dell’esigenza avvertita dalle imprese di attenzionare i rischi correlati agli squilibri di natura finanziaria, la funzione informativa del bilancio si arricchisce di un ulteriore strumento di supporto.

L’art. 2428 comma 2 c.c. prevede che “l’analisi di cui al primo comma è coerente con l’entità e la complessità degli affari della società e contiene, nella misura necessaria alla comprensione della situazione della società e dell’andamento e del risultato nella gestione, gli indicatori di risultato finanziari (…)”.

La PFN può validamente considerarsi tra gli indicatori finanziari da rappresentare all’interno della relazione sulla gestione al fine di individuare il grado potenziale ed effettivo di liquidabilità delle attività e di esigibilità delle passività dell’impresa e le eventuali criticità che un disequilibrio potrebbero comportare in termini di:

- costi di illiquidità,

- costi di mobilità finanziaria,

- costi di controllo.

I primi sono strettamente correlati alla riduzione delle entrate monetarie dovute ai minori ricavi correlati al prezzo di vendita, ovvero alla diminuzione dei quantitativi venduti.

A ciò si aggiunga il rischio associato alla mancata o ritardata riscossione, da cui i costi relativi alle eventuali procedure di recupero.

Le complicazioni sopra descritte attivano, in modo automatico, il processo di generazione dei costi di mobilità finanziaria, traducendosi nella necessità di fronteggiare le esigenze relative al fabbisogno finanziario mediante l’immissione di denaro fresco. L’impossibilità di autofinanziarsi determinerà, inevitabilmente, l’incremento del costo del capitale rappresentativo, non solo del costo del capitale proprio impiegato in azienda, ma soprattutto del costo dell’indebitamento relativo al capitale di terzi.

Da ciò l’esigenza di attivare strumenti di monitoraggio (costi di controllo) al fine di verificare l’andamento monetario dell’impresa, valutando, nello specifico i rendimenti degli investimenti finanziati.

Conclusioni

Per quanto sopra premesso, è evidente come in un’ottica di continuità aziendale, a fronte di realtà aziendali spesso fragili, la posizione finanziaria netta riveste un ruolo importante per ciò che concerne la valutazione delle performance aziendali.

La costruzione di un modello di monitoraggio attento e la pianificazione strategica a livello economico e finanziario rappresentano, infatti, strumenti indispensabili per il miglioramento dei risultati di gestione in un’ottica di “crescita autosostenuta”, in cui i flussi di cassa derivanti dall’attività operativa risultano superiori a quelli necessari per sostenere gli investimenti in essere.

In tal senso

attenzionare tale grandezza congiuntamente ad altri indici, consente all’impresa

di scongiurare situazioni di squilibrio economico e finanziario, preservando

l’integrità del patrimonio aziendale e della sua continuità.

Il bilancio di esercizio e il suo valore segnaletico per la continuità aziendale

Il bilancio di esercizio è uno degli strumenti utili per monitorare la continuità aziendale, perché agevola, con uno sguardo sia al passato che al futuro, la lettura e l’interpretazione delle performance dell’impresa. Approfondiamo in questo articolo gli aspetti principali di questo valido alleato nella prevenzione dello stato di crisi di un’impresa.

Il sistema informativo e il processo decisionale nella risoluzione del problema

Un adeguato sistema informativo deve garantire tempestivi e mirati interventi in caso di fondato indizio di uno stato di crisi. A ciò si aggiunga che, secondo quanto riportato dall’art. 2086 c.c., l’impresa deve dotarsi di un adeguato assetto organizzativo, amministrativo e contabile in linea con la dimensione e la natura dell’attività economica svolta. L’adeguato assetto richiede un flusso di informazioni che permettano di migliorare il processo decisionale, oltre a supportare il processo di valutazione delle decisioni prese.

A partire da queste brevi considerazioni, di seguito ci focalizzeremo in prima istanza, sulle principali caratteristiche di un valido sistema informativo e, successivamente, sui principali step che contraddistinguono il processo decisionale dell’impresa. Il tutto a voler sottolineare come il tempestivo intervento, in caso di insolvenza, non può essere avulso dal concetto di “rapidità” nel reperire, elaborare e trasformare le informazioni in decisioni.

Il sistema informativo e le sue caratteristiche

Alla base dell’individuazione delle cause scatenanti uno stato di crisi, nonché all’origine della ricerca della migliore alternativa per il superamento della crisi, vi è sicuramente un adeguato sistema informativo. Il sistema informativo, infatti, trasforma i dati in flussi di informazioni, che sono utili a supportare il processo decisionale del management aziendale.

Le fasi che caratterizzano il sistema informativo sono:

- la raccolta dei dati;

- l’elaborazione dei dati per ottenere informazioni;

- il trasferimento delle informazioni prodotte ai soggetti interessati, siano essi interni che esterni all’impresa.

La raccolta dei dati passa attraverso un procedimento mediante il quale il sistema informativo fa incetta di elementi quali-quantitativi. È bene chiarire, però, che un dato non ha rilevanza se non è in grado di esprimere un’informazione, ovvero se non riesce a preservare nel modo più fedele possibile il fenomeno indagato e gli obiettivi alla base dell’analisi che si sta facendo; da ciò ne deriva la sua elaborazione, mediante strumenti e metodologie idonee a produrre informazioni utili al fruitore finale. Pertanto, è molto importante, non solo raccogliere i dati, ma avere a disposizione strumenti informatici coordinati tra loro che, attraverso metodologie, permettono di ottimizzare la “lavorazione” del dato. In definitiva, la raccolta e la rielaborazione del dato, effettuate in modo scoordinato, non produrrebbero un’adeguata informazione e rischierebbero di offrire un output di difficile lettura a discapito del processo decisionale.

Il trasferimento delle informazioni ai soggetti interessati rappresenta un ulteriore passaggio affinché, ciascun membro dell’organizzazione, nel rispetto delle proprie competenze, possa contribuire all’individuazione delle cause scatenanti uno stato di crisi. A titolo esemplificativo, l’analisi sulla solvibilità dell’impresa richiede un percorso ben definito a partire dalla raccolta dei dati ed esprime un’informazione fruibile in particolar modo dal responsabile finanza o comunque dall’amministrazione in senso lato. Potrebbe, infatti, non rilevarsi funzionale al processo decisionale del responsabile commerciale, il quale invece potrebbe essere maggiormente interessato all’aspetto reddituale, da intendersi come incrementi del fatturato.

Affinché un sistema informativo possa ritenersi adeguato e possa quindi assolvere le proprie funzioni occorre che presenti le seguenti caratteristiche, ovvero essere:

- articolato,

- rilevante e selettivo,

- tempestivo,

- chiaro e attendibile.

L’articolazione è riconducibile al livello di aggregazione delle informazioni che si vogliono gestire. Pertanto, si potrebbero avere aggregati per natura (si pensi a tutti i costi classificati per natura) o per funzioni (le informazioni attinenti la funzione amministrativa piuttosto che quella produttiva), ovvero per attività operativa (ad esempio, all’interno alla funziona amministrativa formare aggregati che attengono il ciclo attivo o il ciclo passivo, ecc..).

È bene tener presente che, quanto maggiori sono i tipi di aggregazioni previsti, tanto maggiore è l’articolazione del flusso informativo e tanto maggiore dovrà essere il supporto di metodologie e strumenti adeguati alla veicolazione delle predette informazioni.

La rilevanza e la selettività concernono il grado quali-quantitativo dell’informazione. In tal senso, ogni soggetto fruitore deve avere a disposizione un numero di informazioni limitato ma sufficiente per prendere in modo efficace ed efficiente le dovute decisioni. L’informazione rilevante e selettiva deve favorire l’indagine ed il monitoraggio di specifiche aree di business o aree funzionali al fine di far comprendere, sin dalle prime battute, i primi segnali di crisi dell’impresa.

La tempestività è da intendersi come la “velocità”, con cui è possibile acquisire e lavorare le informazioni, per garantire rapidità nei procedimenti correttivi. La tempestività, come noto, rappresenta uno dei principali presupposti richiesti esplicitamente dal codice della crisi.

Per finire la chiarezza e l’attendibilità, per cui deve essere garantita l’affidabilità del processo di quantificazione dei dati rilevati in azienda. Il tutto al fine di evitare di prendere decisioni su una base informativa non adeguatamente attendibile. A titolo esemplificativo, un’informazione che è frutto di manipolazioni da parte del direttore commerciale affinché possa essere gratificato per il suo lavoro, può rappresentare un elemento di ostacolo per il controller o l’amministrativo che deve valutare la redditività di un’area di business per comprendere, all’interno di un piano di risanamento, se è vi è convenienza a rivitalizzare o abbandonare la suddetta area.

Il processo decisionale in situazioni problematiche

Dopo aver descritto le caratteristiche del flusso informativo passiamo alle fasi che contraddistinguono il processo decisionale, prendendo spunto dai numerosi modelli oggetto di studi. Si tratta di fasi che guideranno, consciamente o inconsciamente, il soggetto decisore e che possiamo come di seguito elencare:

- la percezione del problema;

- la definizione dello spazio problematico;

- la fissazione degli obiettivi di breve e medio-lungo periodo;

- l’individuazione delle regole di ricerca di informazioni da utilizzare durante il processo;

- la generazione di alternative;

- la statuizione delle regole di scelta;

- la valutazione delle alternative;

- la decisione e implementazione della scelta;

- la valutazione ex-post del processo e del risultato.

Brevemente.

La percezione del problema è commisurata allo scostamento tra la situazione attuale e uno stato ideale atteso. Prendere coscienza di un problema non è sempre semplice, poiché spesso si confonde la manifestazione esteriore del problema (effetto) rispetto alla sua causa. A ciò si aggiunga che di frequente non si vuole “vedere” e “accettare” un problema, pregiudicando, così facendo, una sua tempestiva risoluzione. Questo è quanto accade in modo ancor più accentuato nelle crisi d’impresa, in cui accettare uno stato di insolvenza è sinonimo di fallimento dell’idea imprenditoriale, del sogno dell’imprenditore.

La definizione dello spazio problematico è la seconda fase. Si tratta di una fase che è molto delicata in quanto occorre circoscrivere e definire con esattezza il problema.

Per fare ciò, occorre:

- l’enunciazione del problema, ovvero definire correttamente il problema e individuare la vera causa, o le vere cause, che hanno presumibilmente provocato la devianza;

- la specificazione dello stato di devianza, per valutare la gravità del problema e lo scostamento tra la situazione attuale e la situazione ideale;

- l’analisi della situazione problematica ed elencazione delle cause possibili, con cui si cerca di comprendere quali siano i fattori primari e secondari scatenanti il problema;

- l’individuazione della causa più probabile e test sulla causa “vera”, con cui si individua quale possa essere la causa più probabile e si analizzano i suoi caratteri per comprendere se possa, la medesima, essere considerata la vera fonte della devianza. In altri termini, lo stato di insolvenza più che essere riconducibile al mancato incasso (sintomo), potrebbe essere dovuto a una scarsa attenzione nella gestione del cliente (causa).

Dopo aver definito lo spazio problematico, si giunge alla terza fase, quella in cui vengono stabiliti gli obiettivi da conseguire nel breve, medio e lungo periodo. I primi, principalmente obiettivi a breve, sono quelli con cui si interviene sui sintomi più evidenti e più pericolosi; successivamente si andranno a strutturare gli obiettivi che prevedono azioni dirette sulla causa, o sulle cause, dello stato di devianza. Pertanto, i primi obiettivi saranno, ad esempio, indirizzati a risolvere la liquidità dell’impresa insolvente mediante finanziamenti ponte, per poi giungere alla decisione di eliminare un’area di business in perdita che drena risorse monetarie.

Le fasi appena descritte, ovvero di individuazione e descrizione del problema e di definizione degli obiettivi, presuppongono e comportano una consistente attività di ricerca di informazioni, al fine di reperire e trattare solo le informazioni rilevanti nella loro completezza. L’attività relativa alla ricerca di informazioni, pur rappresentando la quarta fase del processo decisionale, supporta quest’ultimo dall’inizio alla fine; tant’è che si parla di ricerca ex-ante, concomitante ed ex-post.

La quinta fase consiste nell’individuare tutte le possibili alternative atte a risolvere il problema. Quanto maggiore sarà il numero delle alternative generate, tanto maggiore sarà la probabilità che tra di esse vi sia quella “giusta”. Il numero delle alternative generate sarà funzione sia dell’accuratezza dell’attività di ricerca svolta, sia della creatività del soggetto decisore.