Processo Tributario Telematico: gli standard degli atti e dei documenti processuali

Atti e documenti introdotti nel processo tributario, non solo devono obbligatoriamente essere trasmessi per via telematica ma devono rispondere a precisi requisiti. Vediamo nel dettaglio quali caratteristiche devono avere i documenti che compongono il fascicolo digitale processual-tributario, come cambia la gestione della procura alle liti e il ruolo del professionista nell'attestare la conformità degli atti.

- Requisiti digitali degli atti e dei documenti nel PTT: normativa di riferimento

- Gli standard di atti e documenti nel Processo Tributario Telematico

- Processo Tributario Telematico: la gestione della procura alla lite

- Le attestazioni di conformità nel Processo Tributario Telematico

- Altri approfondimenti sul Processo Tributario Telematico

Requisiti digitali degli atti e dei documenti nel PTT: normativa di riferimento

Se la notifica degli atti e dei documenti processual-tributari alla controparte è radicalmente cambiata per effetto degli obblighi digitali, analoga “rivoluzione” si riscontra per quanto riguarda il formato degli stessi, che deve caratterizzare i due distinti adempimenti della “notifica” e del “deposito”. L’applicazione della medesima disciplina alle due fasi alle quali è chiamato il difensore – ossia la previa chiamata in causa dell’Agenzia fiscale mediante la notifica dell’atto e la successiva invocazione del Giudice tramite la costituzione in giudizio – è prevista normativamente.

Infatti, l’articolo 2 del Decreto MEF n. 163/2013 – definito Regolamento del PTT, al comma 2 testualmente prevede che “La trasmissione, la comunicazione, la notificazione e il deposito di atti e provvedimenti del processo tributario, nonché di quelli relativi al procedimento attivato con l’istanza di reclamo e mediazione, avvengono con modalità informatiche nei modi previsti dal presente regolamento”: in sostanza, la modalità digitale si rende obbligatoria già con la notifica dell’atto di opposizione all’ente impositore.

A questo punto viene da chiedersi “quali” siano i requisiti “digitali” degli atti e dei documenti che saranno introdotti nel processo tributario: anche in questo caso viene in aiuto la normativa, ossia l’articolo 6 del Decreto del Direttore Generale delle Finanze del 4 agosto 2015 – atto che ha fissato le regole tecniche alla stregua del Regolamento di cui sopra – che, al primo comma, contempla come “Tutti gli atti e i documenti informatici notificati tramite PEC devono rispettare i requisiti indicati nell’art. 10”.

Gli standard di atti e documenti nel Processo Tributario Telematico

L’articolo 10 appena richiamato prevede gli standard degli elementi che faranno parte del fascicolo digitale processual-tributario, procedendo a una distinzione tra:

- atto processuale

- documento allegato.

Nella prima categoria sono ricompresi, solo per fare qualche esempio, il ricorso, il ricorso/reclamo, l’appello, l’atto di controdeduzione, l’istanza di sospensione cautelare, eccetera. Nella seconda categoria, invece, rientrano quei documenti a supporto dell’azione difensiva della parte, ad esempio copia di sentenze, estratti dalla contabilità, copia di documentazione bancaria, contratti, eccetera.

Questa differenza comporta delle conseguenze ben precise: per gli “atti” è obbligatorio che siano “nativi digitali”, ossia redatti con un sistema di videoscrittura e senza alcuna trasformazione: pertanto, prendendo ad esempio il ricorso, questo dovrà essere redatto e successivamente salvato nel formato richiesto dalla legge, ma non potrà subire i processi di stampa – se non per uso interno dello studio – e/o di successiva scansione, pena la perdita della “natività digitale” e, da essa, la conseguenza di spiacevoli ripercussioni processuali.

Detto ciò, il file dell’atto processuale non può derogare anche ai seguenti requisiti:

- formato PDF/A-1a o PDF/A-1b;

- assenza di elementi attivi, tra cui macro e campi variabili;

- assenza di restrizioni per le operazioni di selezione e copia, con conseguente inammissibilità della “copia per immagine”;

- dimensione massima per ogni singolo documento informativo pari a 10 MB;

- sottoscrizione con firma elettronica qualificata o firma digitale nei formati CADES o PADES.

Per i “documenti allegati” è invece logico che non debbano essere “nativi digitali” proprio in quanto provenienti anche da “fonti esterne” al professionista che li utilizza per la difesa: quasi sempre, come detto, si tratta di documenti analogici scansionati in formato immagine, come la fotocopia di un articolo o la copia di una sentenza o, ancora, la copia di un contratto.

Pertanto, seppure in assenza del requisito della “natività digitale”, gli allegati dovranno comunque rispettare i seguenti requisiti:

- formato PDF/A-1a o PDF/A-1b, ovvero TIFF con una risoluzione non superiore a 300 DPI, in bianco e nero e compressione CCITT Group IV (modalità fax);

- assenza di elementi attivi, tra cui macro e campi variabili;

- dimensione massima per ogni singolo documento digitale pari a 10 MB;

- sottoscrizione con firma elettronica qualificata o firma digitale nei formati CADES o PADES.

Processo Tributario Telematico: la gestione della procura alla lite

In ragione di quanto detto sinora, alla luce delle previsioni normative di cui si è riferito nel paragrafo precedente, cambia completamente la “gestione” della procura alla lite che il contribuente rilascia al difensore per la necessaria rappresentanza nel processo.

Partiamo dalla modalità consueta di rilascio della lite sino all’avvento dell’obbligatorietà del Processo Tributario Telematico.

In passato il contribuente, a seconda della modalità preferita dal professionista, rilasciava la procura sottoscrivendo la stessa “a margine” dell’atto processuale, quindi con evidenza sulla prima facciata dell’atto, ovvero “in calce” al medesimo: quale che fosse la modalità, il professionista abilitato alla difesa tributaria procedeva successivamente ad attestare la veridicità della sottoscrizione, “autenticando” così la procura e assumendo i pieni poteri di rappresentanza e patrocinio.

Con l’avvento del “digitale”, e con la prevista relativa “natività” dell’atto processuale, la modalità di sottoscrizione autografa del contribuente, e la conseguente parimenti autografa sottoscrizione del difensore, non si rende più possibile: perché ciò significherebbe dover stampare il file, per poi procedere a sottoscriverlo e, successivamente, sottoporlo a scansione. Il che, non è ammesso dalla legge.

A questo punto, se si vuole mantenere la modalità di rilascio della procura mediante la sottoscrizione e la successiva autenticazione autografe, necessariamente la stessa deve “uscire” dalla struttura dell’atto processuale per divenire un “allegato” allo stesso.

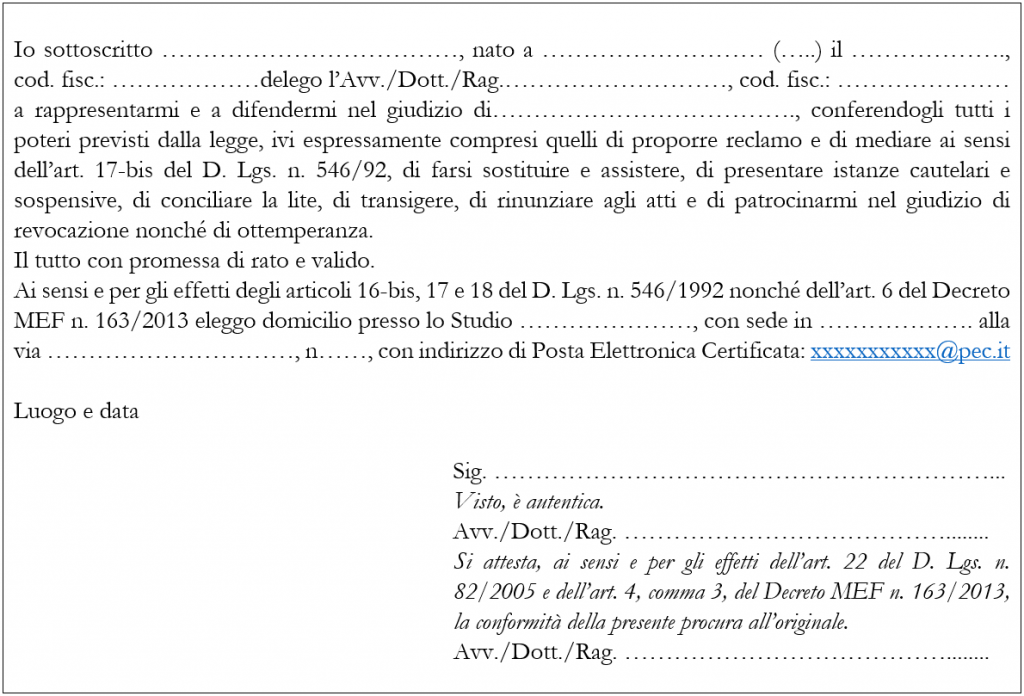

Pertanto, redigendo la procura alla lite con i necessari richiami alla normativa vigente in materia di processo tributario digitale, una volta sottoscritta, autenticata dal difensore e da quest’ultimo attestata in quanto conforme all’originale, dovrà essere scansionata nel previsto formato PDF/A–1a o PDF/A–1b e sottoscritta digitalmente, al pari di tutti gli atti e gli allegati da notificare, trasmettere e depositare nell’ambito del complessivo procedimento difensivo.

Nulla vieta, però, il ricorso alla modalità alternativa: ossia la possibilità che il contribuente conferisca delega al professionista in modalità digitale, secondo quanto prevede l’articolo 4 del decreto MEF 23 dicembre 2013, n. 163. Pertanto, successivamente alla sottoscrizione digitale del cliente, il professionista procederà all’autenticazione mediante l’apposizione della propria firma elettronica qualificata ovvero firma digitale, secondo quanto prevede l’art. 25 del Codice dell’Amministrazione Digitale (CAD). A questo punto, però, diversamente dall’“allegato” formato grazie al ricorso alla modalità “tradizionale” di sottoscrizione, ci troviamo di fronte ad un vero e proprio “documento informatico”, ossia un documento elettronico contenente la rappresentazione informatica di atti, fatti o dati giuridicamente rilevanti, e perciò “nativo digitale”, sottoscritto digitalmente tanto dal contribuente quanto dal difensore prescelto.

Le attestazioni di conformità nel Processo Tributario Telematico

È legittimo chiedersi per quale ragione la procura alla lite, se conferita con firma autografa, debba essere attestata di conformità rispetto all’originale: si tratta della “combinazione” di due diverse disposizioni, una prevista nell’ambito del processo tributario e una derivante dal Codice dell’Amministrazione Digitale (cosiddetto C.A.D.).

La prima, articolo 25-bis del D. Lgs. n. 546/1992, permette ai professionisti abilitati alla difesa tributaria di attestare la conformità delle copie degli atti e documenti in loro possesso in originale o in copia conforme nonché i documenti estratti dal fascicolo processuale telematico.

La seconda, articolo 22 del D. Lgs. n. 82/2005, prevede che nel caso in cui il documento informatico contenga la copia di atti pubblici, scritture private e documenti in genere, compresi gli atti e i documenti amministrativi di ogni tipo, formati in origine su supporto cartaceo e spediti o rilasciati dai depositari pubblici autorizzati e dai pubblici ufficiali, essi hanno piena efficacia, ai sensi degli artt. 2714 e 2715 c.c., se sui medesimi è apposta o associata, da parte di colui che li spedisce o rilascia, una firma digitale o altra firma elettronica qualificata e la loro esibizione o produzione sostituisce quella dell’originale.

Il che si traduce nella possibilità che nel Processo Tributario Telematico i difensori delle parti al momento di deposito degli atti possano attestare la conformità delle copie degli atti digitali a quelli detenuti in originale o in copia conforme, allegando alle copie in questione un’apposita dichiarazione secondo le modalità previste dal D. Lgs. n. 82/2005: come quella di cui al fac-simile di procura proposto in questo articolo.

Il rilascio dell’attestazione di conformità nell’ambito del Processo Tributario Telematico fa assumere al professionista la veste del “pubblico ufficiale”, secondo quanto prevede l’articolo 25-bis citato in precedenza: il che comporta delle responsabilità ben precise.

Quella decisamente più preoccupante è quella derivante dall’articolo 479 del codice penale, rubricato “Falsità ideologica commessa dal pubblico ufficiale in atti pubblici”, il quale dispone come il pubblico ufficiale, che ricevendo o formando un atto nell’esercizio delle sue funzioni, attesta falsamente che un fatto è stato da lui compiuto o è avvenuto alla sua presenza, o attesta come da lui ricevute dichiarazioni a lui non rese, ovvero omette o altera dichiarazioni da lui ricevute, o comunque attesta falsamente fatti dei quali l’atto è destinato a provare la verità, soggiace alle pene stabilite nell’art. 476 del medesimo codice (il pubblico ufficiale, che, nell’esercizio delle sue funzioni, forma, in tutto o in parte, un atto falso o altera un atto vero, è punito con la reclusione da uno a sei anni. Se la falsità concerne un atto o parte di un atto, che faccia fede fino a querela di falso, la reclusione è da tre a dieci anni).

Senza che tutto ciò, attenzione, possa dirsi “automatico” per il solo fatto dell’assunzione della veste di “pubblico ufficiale” prevista nel processo tributario: intendo dire, insomma, che nel caso in cui nel processo tributario, suo malgrado, il difensore dovesse introdurre documenti difformi da quelli reali nessuna responsabilità potrà essergli ascritta, atteso che con la sottoscrizione digitale il professionista attesta “esclusivamente” che il documento prodotto è conforme a quello consegnato dal cliente.

Fatta eccezione per il caso in cui venisse dimostrato il dolo del difensore nel falsificare la documentazione al fine di conseguire vantaggi per il proprio assistito in fase processuale. Diversamente, in ipotesi di documentazione non veritiera, laddove questa provenisse direttamente dal cliente – come quasi sempre accade – nessuna responsabilità potrebbe essere imputata al difensore per la sola circostanza di averla sottoscritta digitalmente.